【考察】日本のSaaSは産業か?

SCALINGSaaS企業は、あくまで中小型株。SaaSを一産業とは見ていない———。

ある国内市場関係者に対し、SaaS企業への投資可能性を問うと、思いもよらない答えが返ってきました。

フロムスクラッチやSmart HRをはじめとする未上場での大型資金調達、Sansanやfreeeの大型IPOなど順調そのものに見えるSaaS企業。

メディアでの露出頻度が高く、既に大きなビジネス規模を築いているように思える一方、客観的な数値を基に業界を俯瞰すると、産業規模には大きく至らない実態も見えてきます。

この記事では、各データを参照しながら、SaaSの「現在地」を明らかにしつつ、今後の業界成長の道筋を考察していきます。

国内SaaSの現在地

まずは、時価総額ベースで国内SaaS企業の産業全体に対するプレゼンスを測ってみます。

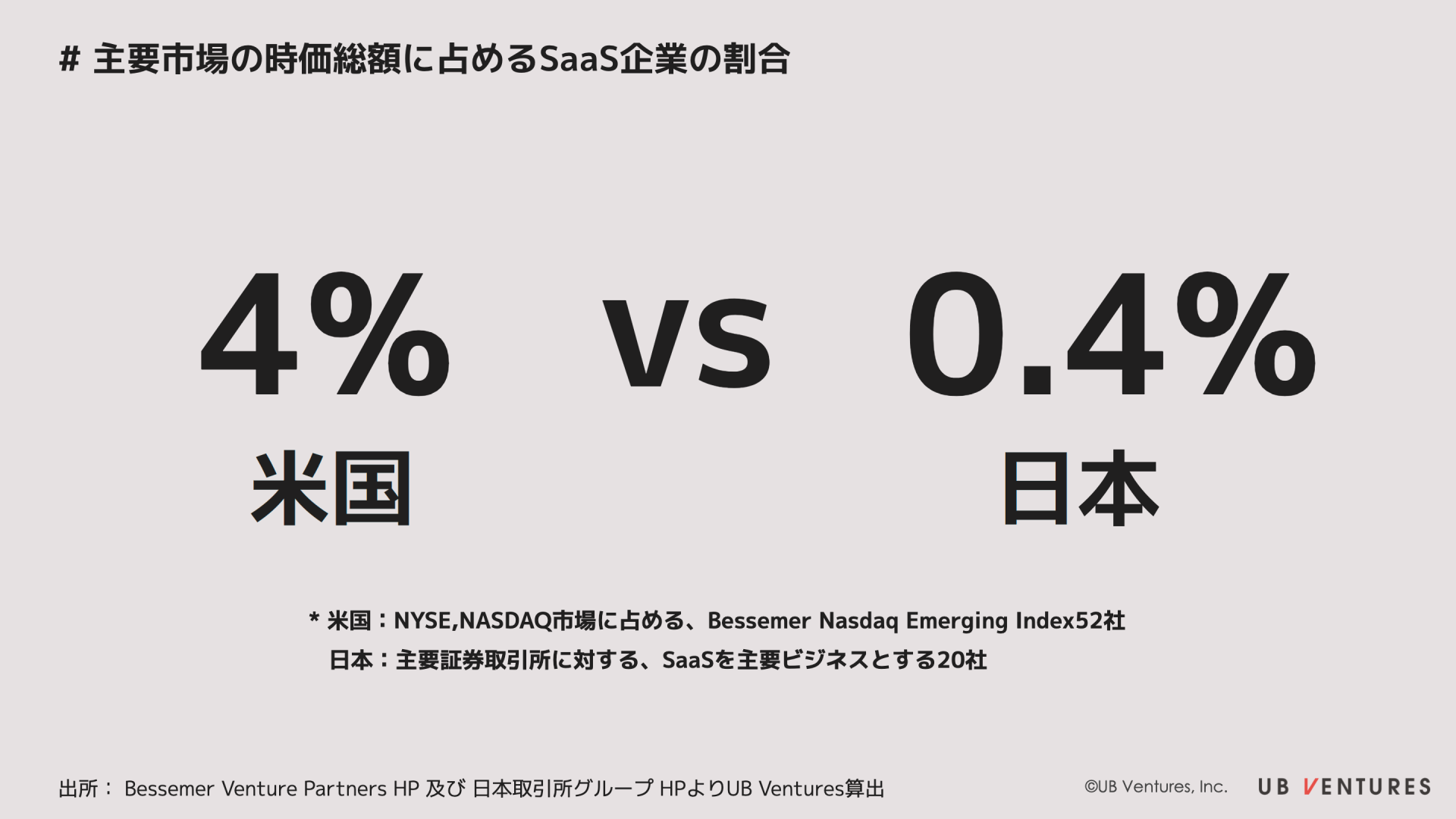

■ 株式市場全体に占める割合は米国の10分の1

主要証券取引所の合算時価総額に対し、SaaS企業の時価総額合算の割合を比較すると、米国が4%に対し、日本では0.4%という結果になりました。(2020年8月21日時点)米国数値は、BVP Nasdaq Emerging Cloud IndexというSaaSの代表的な52銘柄を基につくられた指標です。この構成銘柄は、MicrosoftやGoogleといった企業は含まれないため、それらの企業のSaaSプロダクトも加味すると、米国では非常に大きな産業規模となっていることが伺えます。

翻って日本国内では、マザース市場といった新興市場での存在感はあるものの、市場全体から見るとIT産業のサブセクターといった規模感に留まっています。

■ 時価総額上位100社に食い込めない国内SaaS企業

次に、個別企業の規模感を見ていきます。

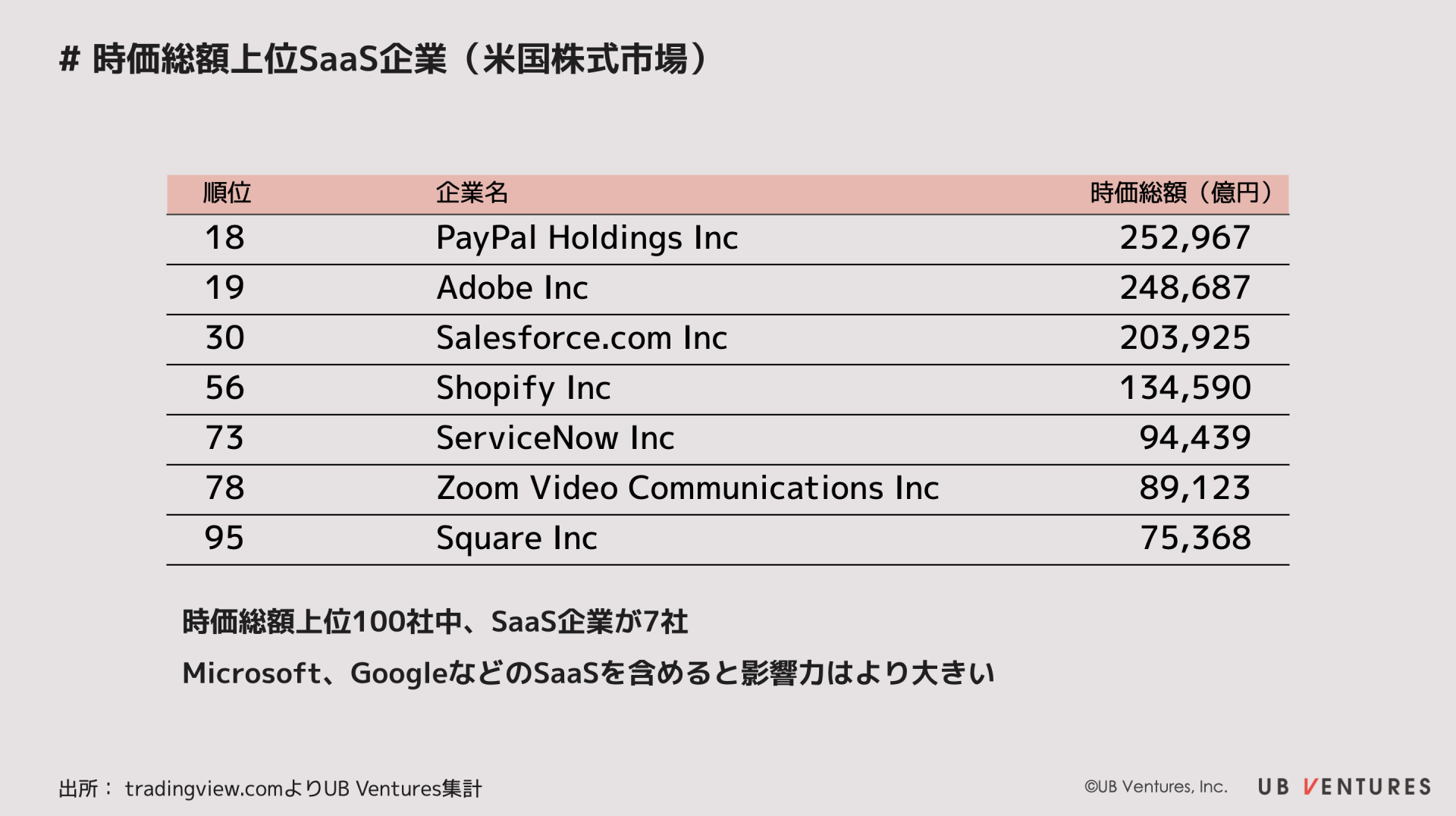

米国株式市場におけるSaaS各社の時価総額ランキングに注目をすると、PayPal、Adobe、Salesforceが時価総額20兆円を超えており、上位100社中、7社のSaaS企業がランクインをしています。

他業種と比較をしてみると、例えば、自動車業種は、 Tesla 1社のみがランクイン。銀行業種も J.P.Morganを含む3社のみなど、SaaS企業各社が伝統的な産業を追い抜き、米国を代表する産業となっていることが分かります。直近では、Salesforceがダウ工業株30種平均の構成銘柄に選ばれるなど産業転換の象徴的な動きが見られます。

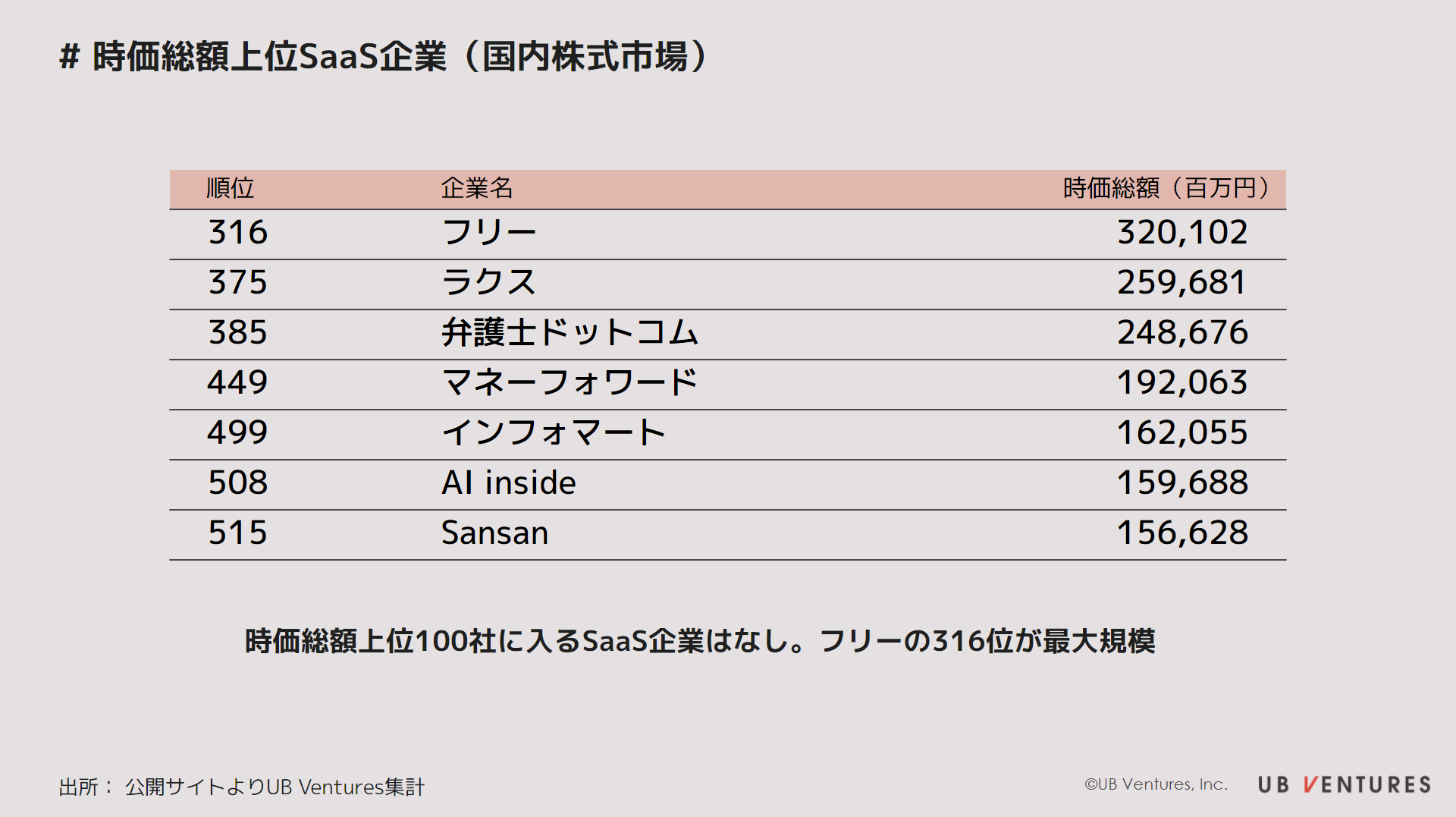

一方で国内に目を向けてみますと、SaaS企業の時価総額トップは、フリーで時価総額3,200億円を超えるものの、国内全体ではランク100位圏外。また、現時点では、日経平均株価を構成する225銘柄に選定されているSaaS企業はなく、日本を代表するSaaS企業の誕生が待たれる状況です。

■ 国内売上比率が9割以上のドメスティック業種

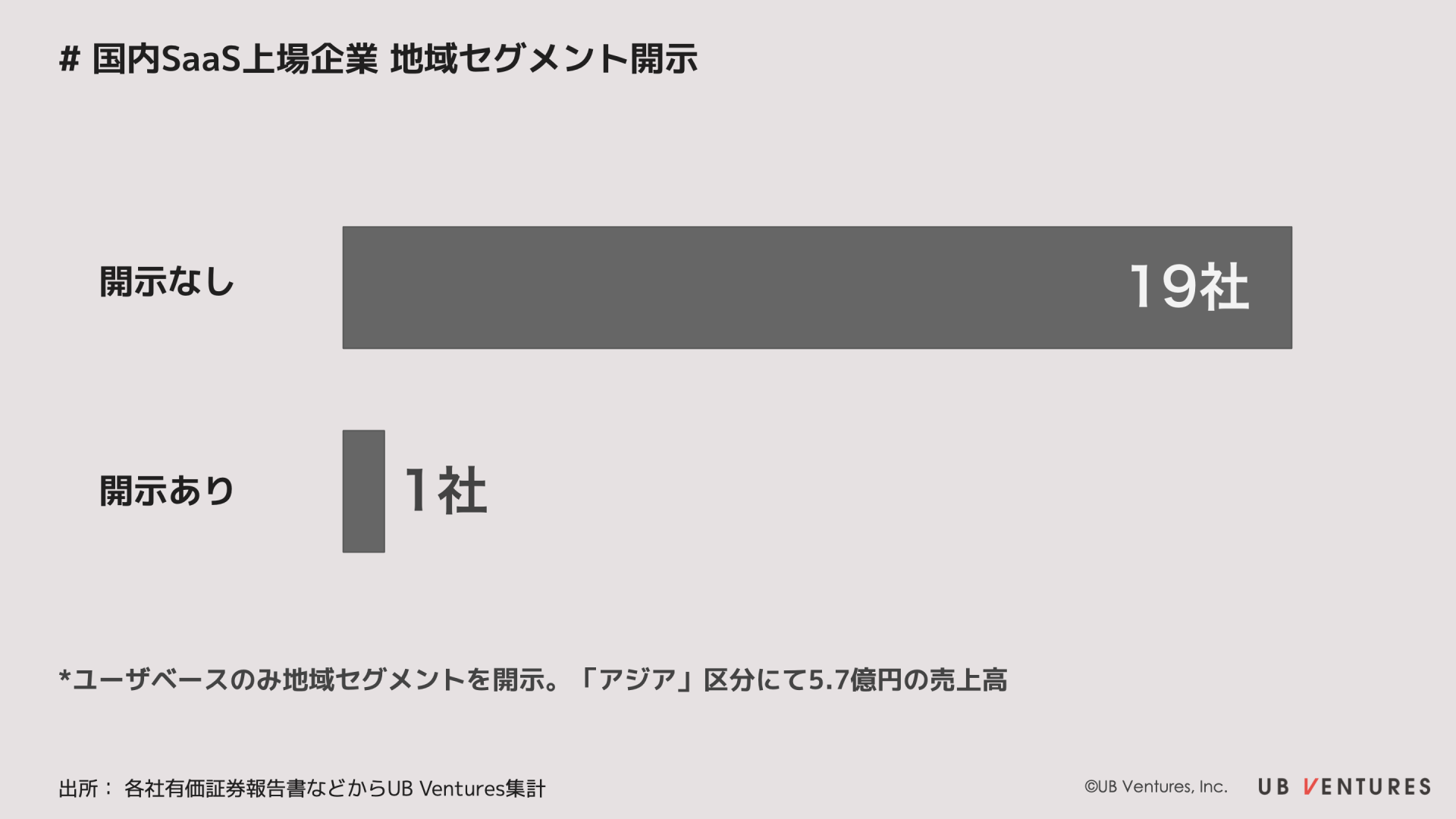

先進的な技術やプロダクトに注目が集まりやすいSaaS企業ではありますが、他のIT業種と同様に、現時点では、多くの企業が国内マーケットのみと対峙した業界となっています。

国内上場企業は、売上高の10%以上を特定地域で計上する場合、「地域セグメント」での売上高を開示します。

主要SaaS上場企業20社の最新の決算数値においても、海外セグメントの開示を行っているのは、ユーザベース1社のみ。残りの19社については、地域セグメントの開示がないことから、総じて90%以上は、国内売上高というドメスティック業種の現状が見えてきます。

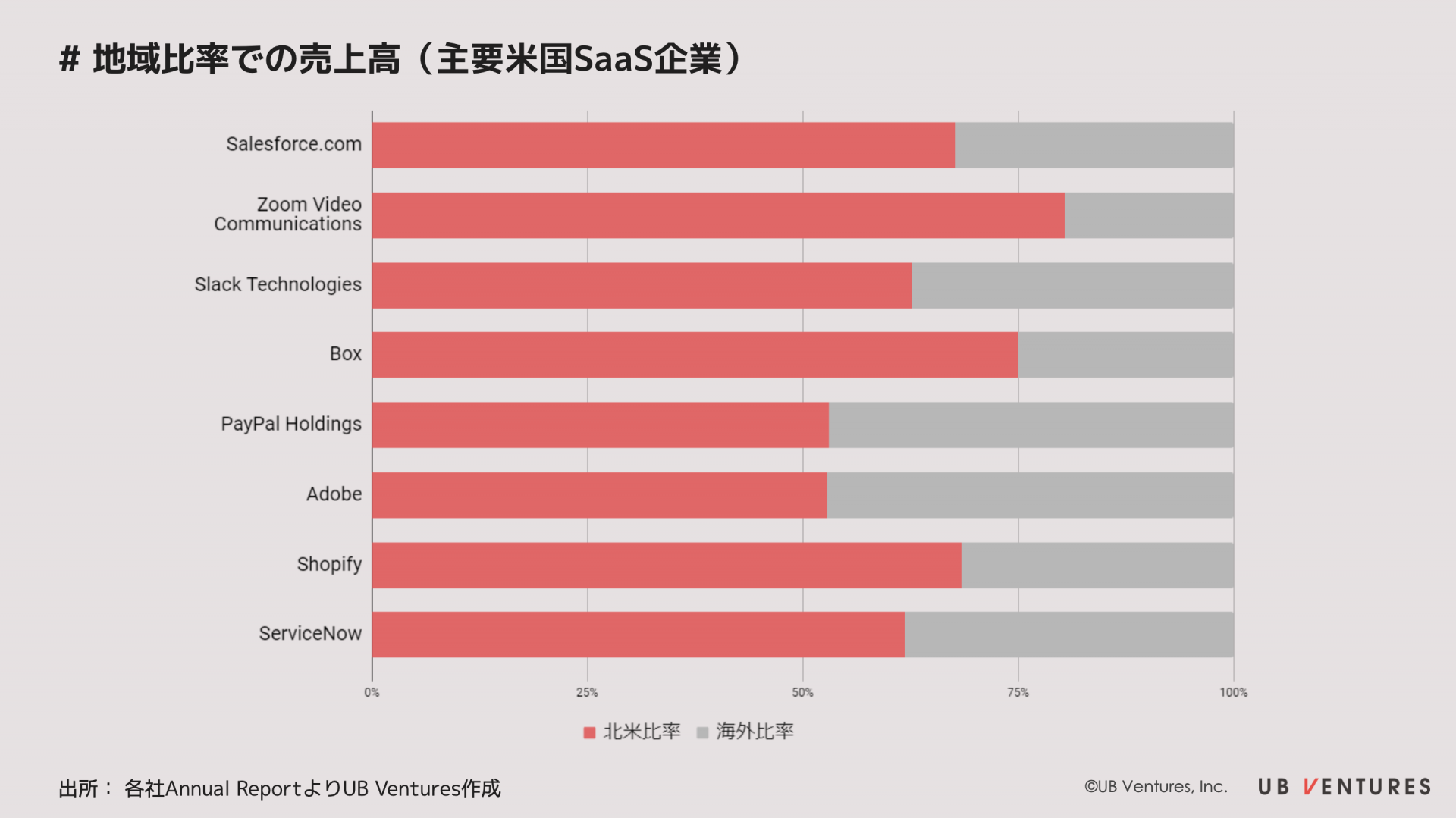

対して、米国SaaS企業においては、自国の巨大なマザーマーケットを獲得しつつ、積極的なグローバル展開を行うことで、売上げ規模の拡大を図っていることが伺えます。

個別企業の取り組みとしては、米国で高い満足度を誇るサイボウスのKintone(PaaS)や5億円規模の売上高となってきたユーザベースのSPEEDAといった挑戦があるものの、国内発でグローバルにプレゼンスを示す企業を輩出することもSaaS業界の最大課題です。

SaaS産業化への3つのポイント

記事前半では、国内SaaSの” 現在地 “を確認してきました。

それでは、今後、北米と同様に国内SaaS企業時価総額を「全体の4%水準 = 現在の時価総額から10倍」への成長にはどのような絵を描いていけばよいでしょうか。

私たちは、産業化への鍵は、SaaSスタートアップの飛躍的な成長であると考えており、記事後半では、その成長の道筋を示していきたいと思います。

——現在までのSaaS企業の成長軌跡や国内売上偏重といった実態を踏まえると、各企業は、以下3つのパターンのいずれか(ないしは複数)を意識して拡大を進めることが重要であると考えます。

【① Replace – 既存ソフトウェアのリプレイス】

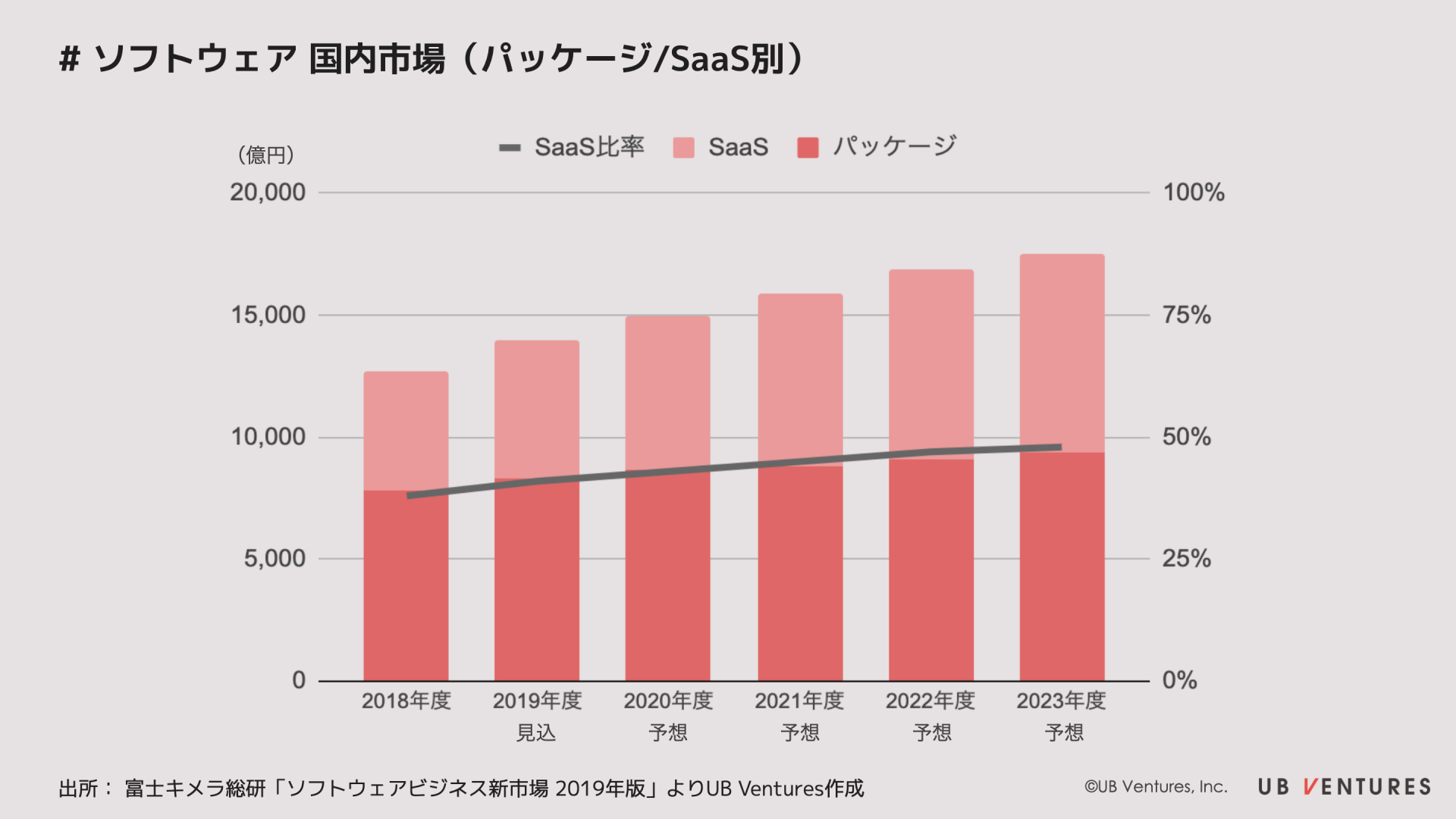

パッケージ型ソフトウェアのSaaSリプレイスは、現在までのSaaS企業成長のメインシナリオです。上図のとおり、ソフトウェア売上において、SaaS比率が年々上がっており、数年内には、パッケージソフト比率を逆転することが予想されています。

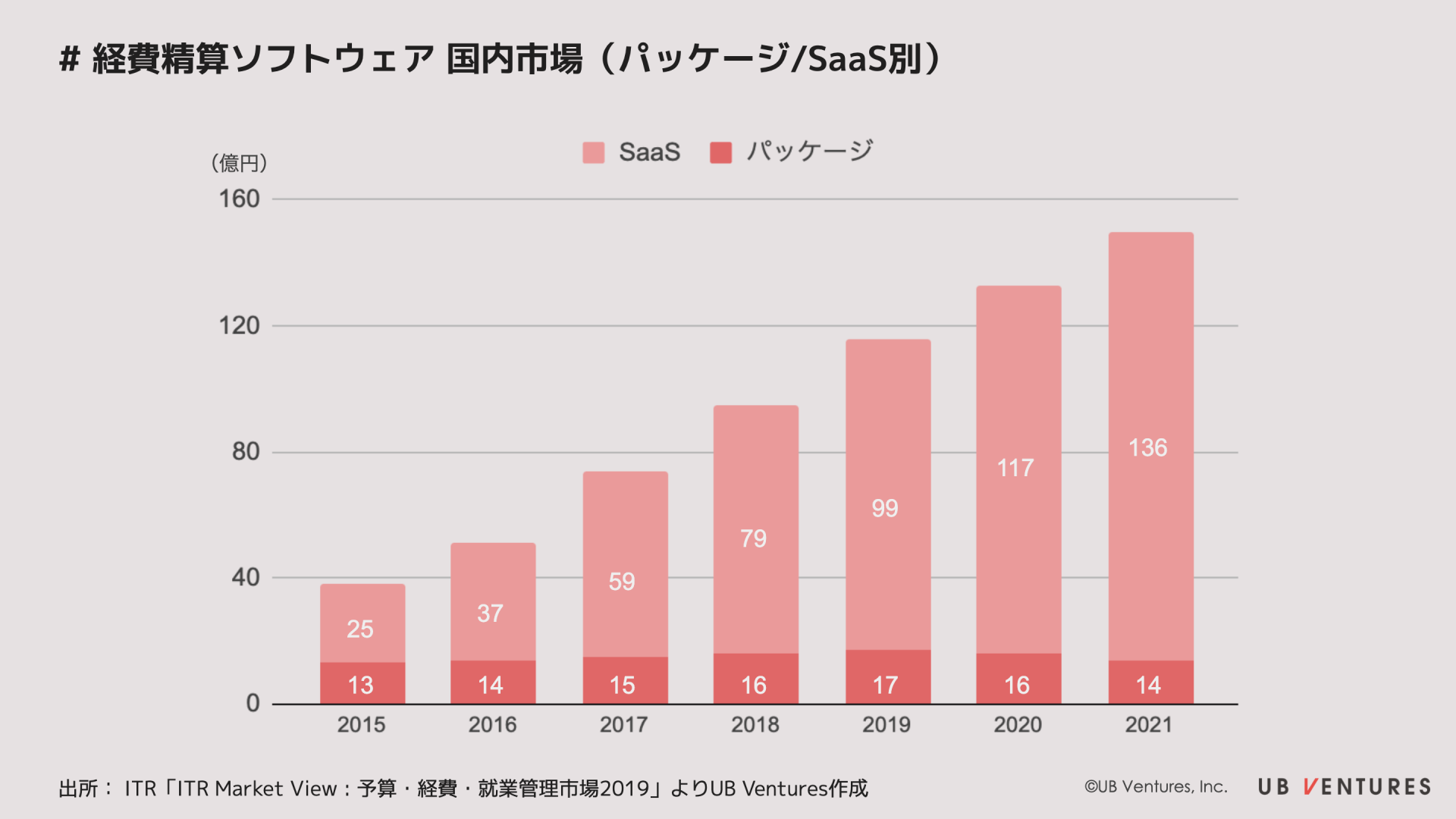

近年、フリー「会計freee」や、ラクス「楽楽精算」といったプロダクトをはじめとして、2000年代より主流であったインストール型のプロダクトを”クラウド”、”分かりやすさ”、”低コスト”といった利点で凌駕してきました。

一例として、既に経費精算領域においては、SaaS型プロダクトがパッケージプロダクトを圧倒し、全体の9割以上のシェアとなっているほか、勤怠管理領域でも5割以上のマーケットシェアとなるなど、「Cloud eating software」を端的に表した状況が進んでいます。

パッケージソフトウェアの置き換えにおいては、プロダクト領域や業務の複雑性、セキュリティレベルにより難易度が異なるため、SaaS比率にも濃淡があります。

既存ソフトウェアのSaaS化比率を高速で進める、もしくは、難度の高いパッケージソフトのSaaS化を達成することができれば、飛躍的な市場の奪取が可能となります。

加えて、製造業をはじめとした産業ごとの独自基幹システムはレガシー化が多く見られ、この領域を刷新可能なVertical SaaSには大きな可能性があると考えられます。

【② Expansion – エンタープライズ市場への拡張】

パッケージ型ソフトウェアのリプレイスは、SMBと呼ばれる中小企業を中心とした領域で大きくシェアを伸ばしてきました。

一方、企業向けソフトウェア市場の本丸は、エンタープライズと呼ばれる大企業向けであり、産業化を担うSaaSスタートアップはこの市場に対してアプローチをかけていく必要があります。

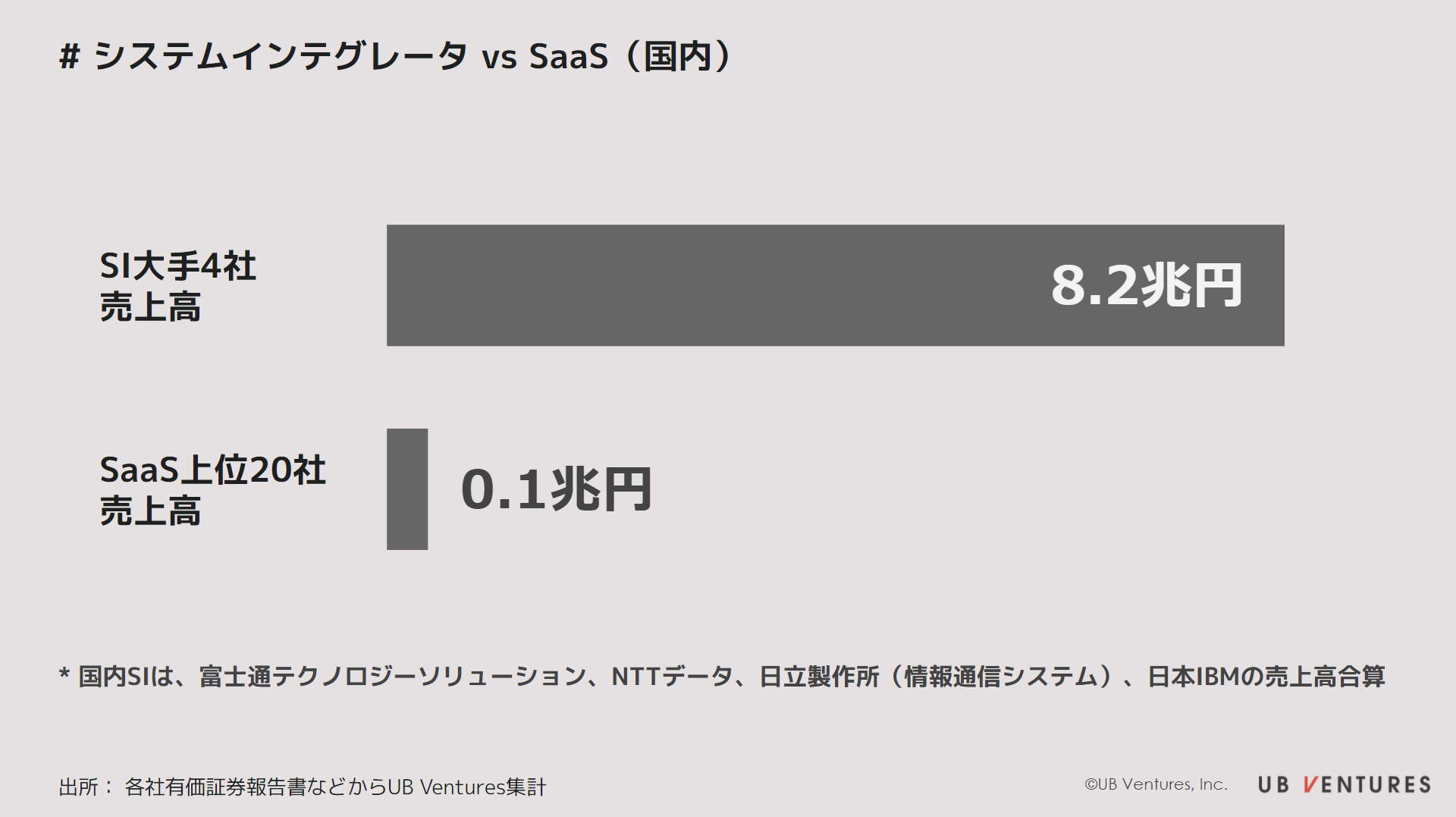

現在まで、エンタープライズのシステム導入を担ってきたのは、SIerですが、各社の売上規模をSaaS企業と比較すると歴然とした差があります。

SIer大手4社の売上高(SIerセグメント)合算が8.2兆円に対し、国内SaaS上位20社を合算しても、総売上高は1,000億円強と2%に満たない水準です。SaaSは継続的な利用が前提となるため、単年ではなくLTVでの比較が適切ではありますが、その点を考慮しても非常に大きな市場差が存在します。

* なお、「特定サービス産業動態統計調査」によると、受注ソフトウェア開発におけるシステムインテグレーション売上は5兆円

SIerは、顧客の情報システムの企画・開発、保守・管理を一括で請け負っているため、SaaSスタートアップが単独でエンタープライズの既存システムから置き換えていくケースは多くないと考えられます。

一方で、ソフトウェア領域においては、SIerとSaaSスタートアップが競合、もしくは、協働する動きが増えていくことは、必至です。

例えば、過去にエンタープライズのSalesforce導入推進を推し進めてきたのは、パートナー契約を結ぶSIerやITコンサルであり、このような既存プレイヤーとうまく手を組みながら、エンタープライズのソフトウェア市場に進出する戦略が必要です。

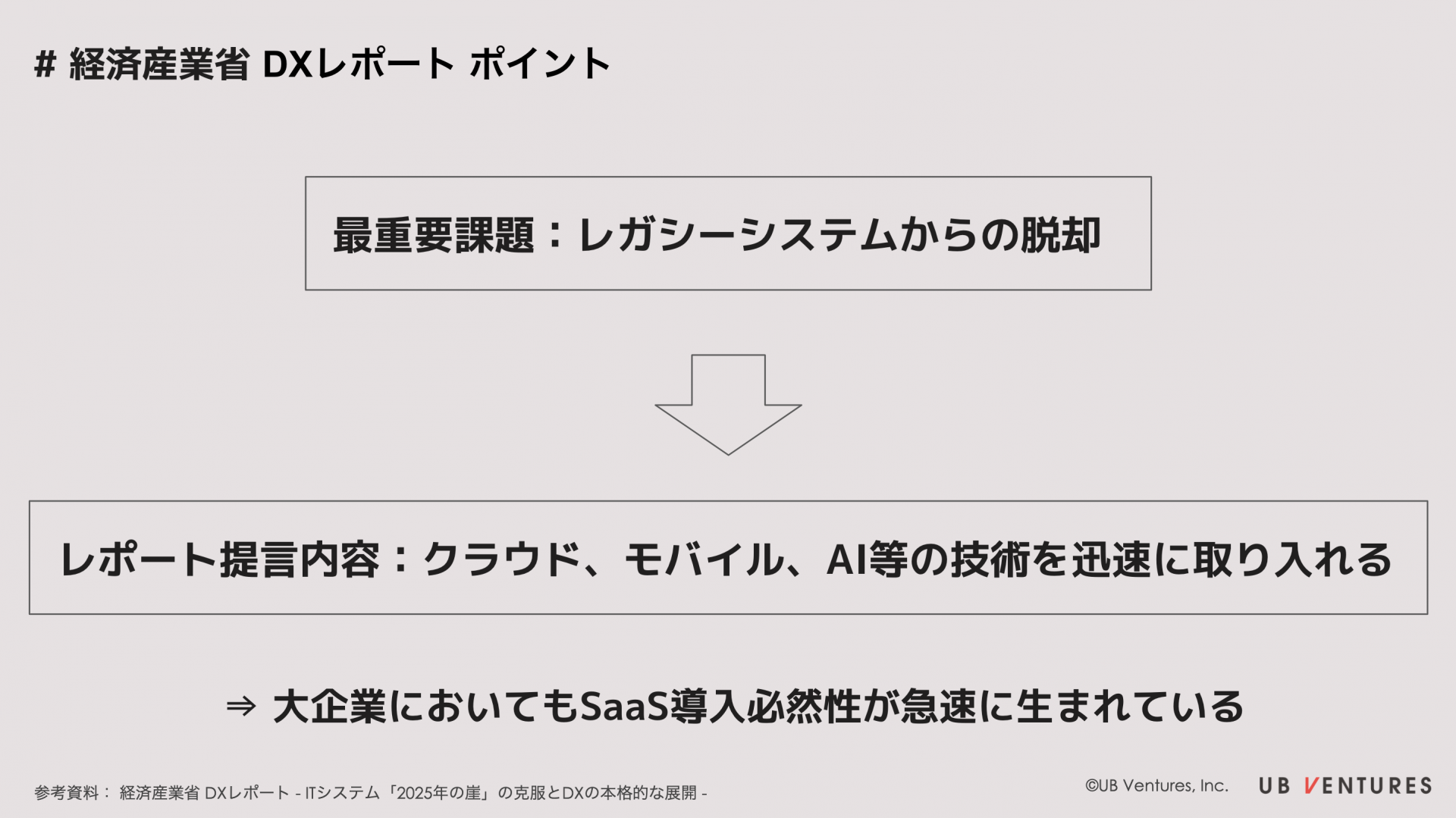

2018年に経済産業省が発行した『DXレポート ~ITシステム「2025年の崖」克服とDXの本格的な展開~』では、2030年の実質GDP130兆円超の押し上げを目標として、レガシーシステムのクラウド化が推奨されるなど、大企業であってもSaaS化に対するニーズが高まっています。

SaaSスタートアップにおいては大企業向けの開発力やセキュリティ、導入促進をスタートアップが単独で行うことは難易度が高く、既存プレイヤーであるSIerといかに棲み分けを行い、プロダクトの浸透を図っていくかという視点が必要となってきます。

【③ Innovation – テクノロジー × SaaSの融合】

最後にSaaS成長3つ目の視点として、技術ドリブンによる市場創造の可能性を挙げたいと思います。

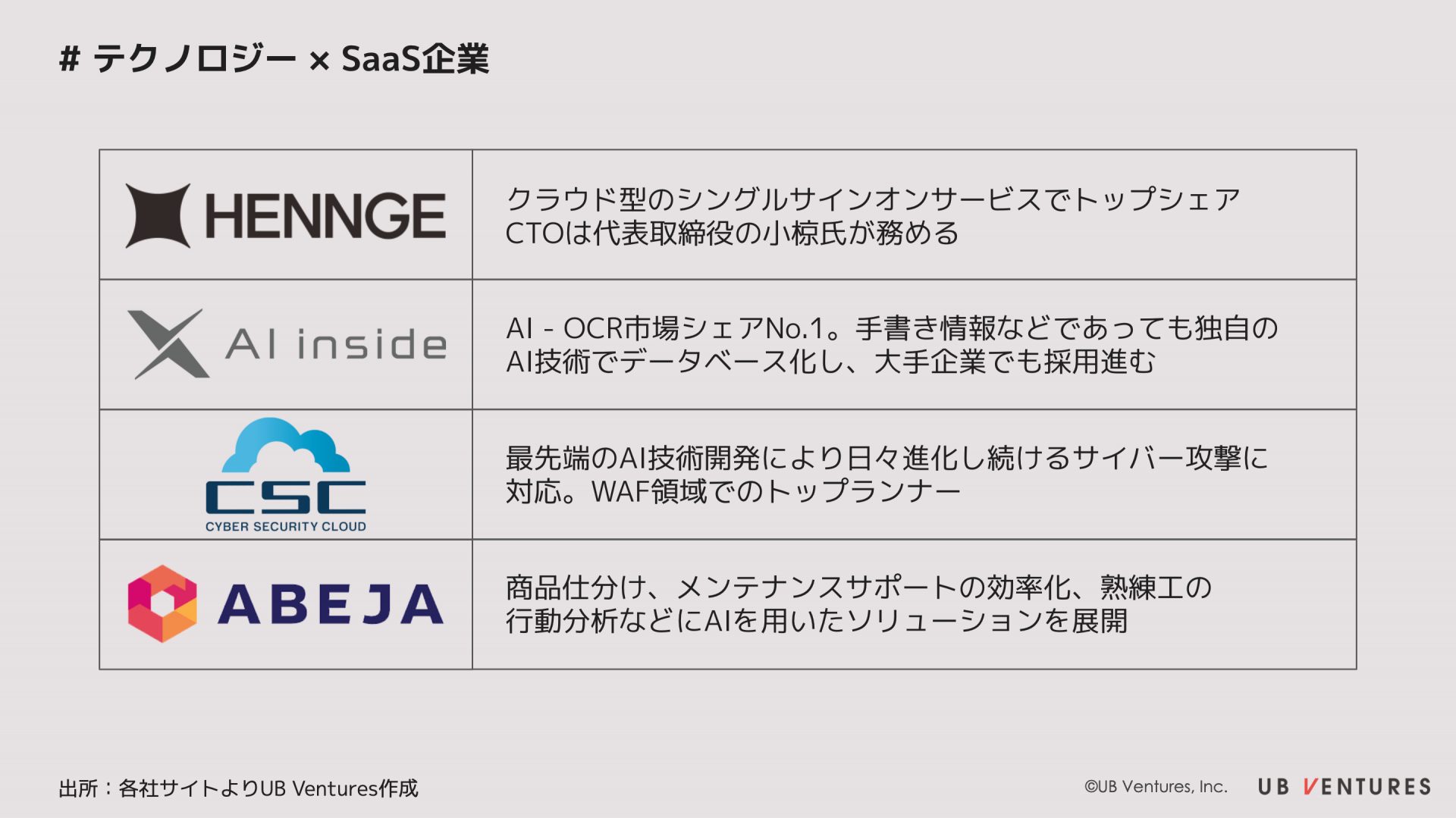

株式市場で急速に株価をあげるHENNGE、AI inside、サイバーセキュリティクラウド、未上場企業ながら200億円を超える企業価値をつけたABEJA。

これらの企業は、AI技術を用いて、それまでになかったソリューションをSaaS形態で提供をしています。

テクノロジードリブンで市場創造が行うことが可能な場合、SMBやエンタープライズといった特定の顧客サイズに縛られることなく、リーンな成長軌道を描くことが可能です。

例えば、AI insideは、2015年の創業からわずか4年で上場を果たしたスタートアップですが、同社の顧客名を見ると、名だたる大企業のロゴが見受けられます。これは、独自のAI技術を用いたAI-OCRの領域において「手書き情報を精度高く自動でデータ化を行う」といった革新的なソリューションが、各社の大幅なコスト削減を可能としたためです。

テレワーク推進による情報のデジタル化ニーズや、労働人口減少解決に対する期待もあり、2019年のIPO以降同社の株価も右肩上がりに上昇。

現時点の直近年度売上高は、15.9億円ながら、時価総額1,700億円という破格の評価を得ています。また、AI技術を活かしたWEBセキュリティプロダクトを提供するサイバーセキュリティクラウドも時価総額520億円、PSR40倍といったように、技術ドリブン型のSaaS企業に対し高い成長期待が寄せられています。

既存システムのしがらみに囚われない、多くのテクノロジードリブンなSaaS企業の出現により、新たな市場の創出と業界全体の規模の押し上げが期待されます。

「日本にSaaS産業はあるか」という表題の問いに対しては、現状のデータと照らし合わせると明確に「No」であり、特に米国との比較でみるとその差は顕著にみられました。

また本記事中においては、国内マーケットに限定した成長シナリオを考察していますが、日本発のグローバルSaaSプレイヤーをいかに生みだすかについては、別の議論が必要です。

一方で、マクロ的な動きをみれば、DX化の推進、働き方改革、半強制的なテレワークへの移行など、国内におけるSaaS化ニーズは日々高まっており、SaaSスタートアップには千載一遇の機会が広がっています。

UB Venturesは、SaaSが真に国内の産業となるよう、スタートアップへの出資だけでなく、コンテンツ提供やThinkaプログラムといった様々な活動を通して支援を行っていきます。

執筆 : 早船明夫 | UB Ventures チーフ・アナリスト

2020.09.04

UB Venturesでは、所属するベンチャーキャピタリスト、スペシャリストによる国内外のスタートアップトレンド、実体験にもとづく実践的なコンテンツを定期的に配信しています。コンテンツに関するご質問やベンチャーキャピタリストへのご相談、取材等のご依頼はCONTACTページからご連絡ください。

UB VenturesのSNSアカウントのフォローはこちらから!

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2023-2024

-

PORTFOLIO

現場のデータ収集がレガシー産業変革のカギ。SoftRoidがソフトとハードの融合で挑む建設現場の2024年問題

-

PORTFOLIO

自分の待遇は本当にフェアか?疑問を解消できるキャリアSNS「WorkCircle」の真価

-

SCALING

事業経験をもつVCが考える「良いバリュー」「悪いバリュー」

-

SCALING

【AI inside】非連続成長志向が生んだパートナー施策の知られざる背景

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2022 ‐ The Key to Industry Transformation ‐

-

TRENDS

Will the next Unicorn Emerge from the Industrial IoT market in Japan?

-

PORTFOLIO

早期のマルチプロダクト化に向けた伴走、アルプの更なる飛躍を支援

-

TRENDS

【巨大市場】次なる国産ユニコーンは産業用IoT分野から出現するのか

-

FUNDING

「事業家による起業家のための100年VC」にこめた思い

-

TRENDS

Will hanko seals ever disappear from Japan?

-

PORTFOLIO

プロダクトマネジメントと言えば「Flyle」。市場創出の支援こそVCの醍醐味