本記事は、UB Venturesが発行する、日本およびアジアにおける2022年のSaaS市場の概況やトレンドをまとめた「SaaS Annual Report 2022 ‐ The Key to Industry Transformation ‐」のサマリー版になります。

フルレポート(32ページ)は、最下部のフォームよりダウンロードいただけます。

SaaS Annual Reportの刊行にあたり

UB Ventures 代表取締役

マネージング・パートナー 岩澤 脩

2022年、上場SaaS企業の株価は大幅に下落。IPOも苦戦を強いられ、トレンドを牽引した海外のクロスオーバー投資家の意欲も減衰しました。

本当にSaaSは終わったのか?

ファンダメンタルに目を向けると、ARR (年間サブスクリプション売上)が100億円を超える上場SaaS企業は7社に増え、200億円に到達する企業も出てきました。

未上場ではバーティカルSaaS各社の成長が本格化し、大型資金調達を実施。未上場SaaSの資金調達額も過去最高の2,063億円に達しています。

SaaSはアーリーアダプターだけではなく、地方企業・中小企業といったマジョリティーへも導入が進み、産業化に向け着実に前進している状況です。

2022年は、SaaSバブルで見えなくなっていた「成長の質」「利益の厚み」「健全な資本効率」という経営の原点に回帰した1年だったのではないでしょうか。

本レポートは、SaaS市場の最新データをまとめた「Overview」、最新トレンドについて説明する「Insight」、成長著しいバーティカルSaaSの成長要因について分析する「Vertical SaaS Landscape Update」、ハードとSaaSの融合という新トレンドについて示唆する「SaaS meets Industrial IoT」の4部構成となっています。

精緻なデータと事実からの仮説をもってトレンドを捉え、未来への示唆を見出す。それが私たちUB Venturesのアイデンティティであり使命でもあります。

UB Venturesメンバー一同力を合わせ作成を致しました。本ページではAnuual Reportのサマリー版をお届けします。ぜひ、フルレポートもご覧いただけますと幸いです。

– Overview –

急成長を遂げるSaaSは2022年も様々な動きを見せた。

絶え間なく変化し続ける業界を俯瞰すべく、ARR、マルチプル、IPO、未上場資金調達、M&A、ARR獲得効率など様々な観点の定量的分析をOverviewとしてまとめている。

ここではレポートから厳選したパートを抜粋し、解説を行っていく。

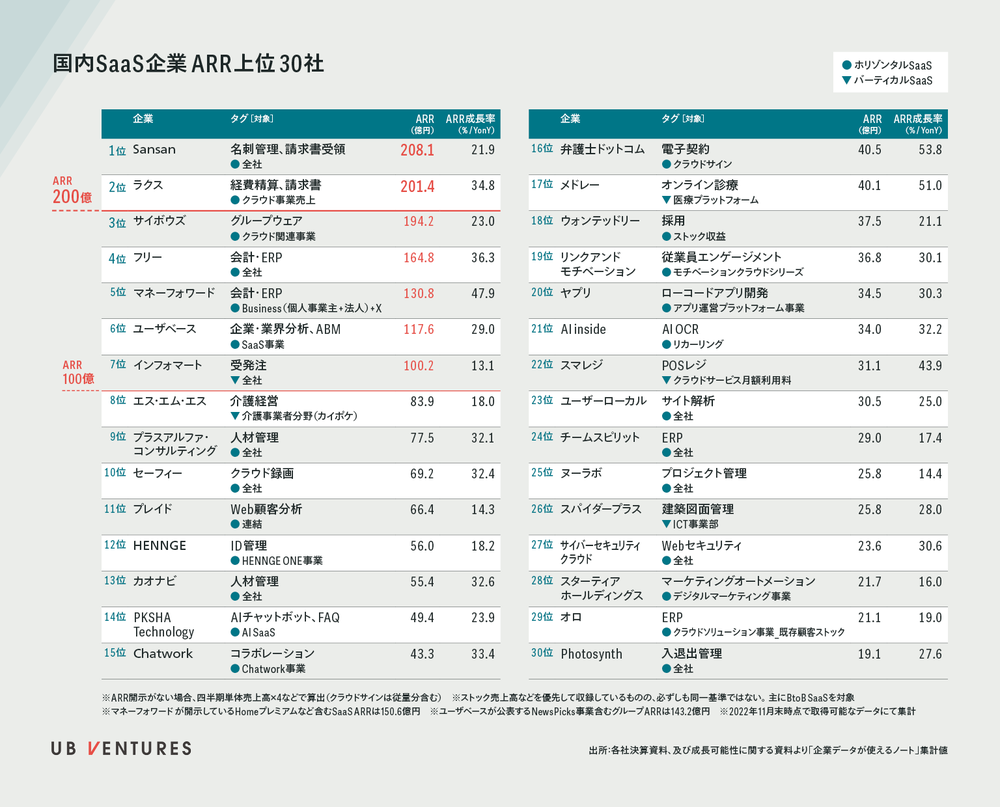

1. ARR:トップSaaS企業は成長率を維持し、ARR200億円に到達、ARR100億円越えも7社に

数年前まで「ARR100億円」はSaaSスタートアップの大台と言われていた。2022年末においては、その水準を超える上場SaaS企業は7社に達し、Sansan、ラクスといったトッププレイヤーは、ARR200億円を超え、想像を超える拡大を続けている。

複数プロダクトの展開やM&A、AI技術の取り込みなど新たな成長手法を取り込みながらSaaS企業の拡大は続いていく。

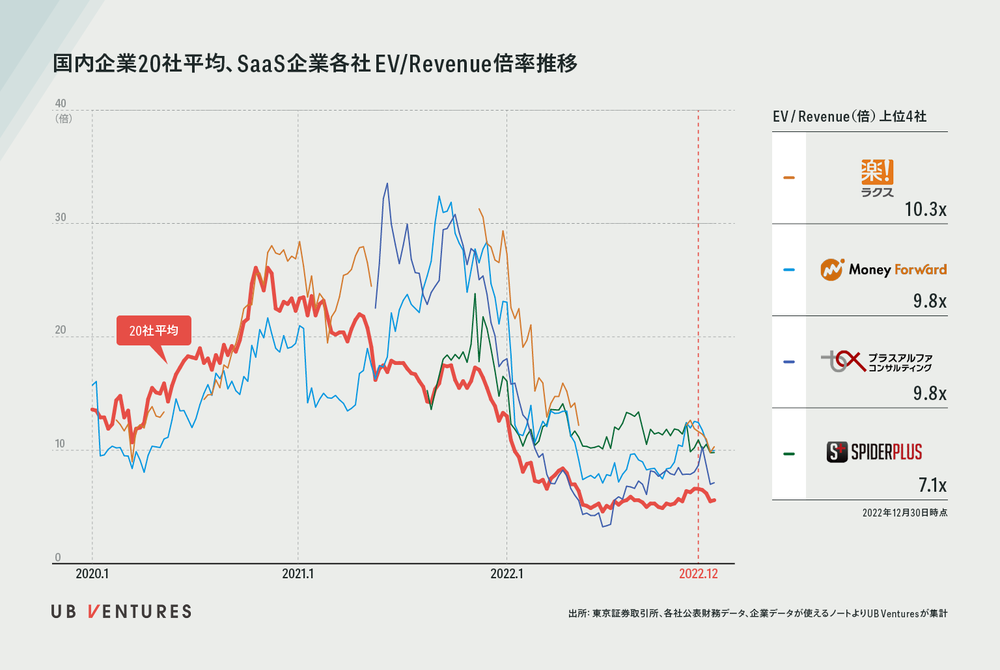

2. マルチプル:新興市場株安を受けバリュエーションは調整局面、2022年後半以降は、EV/Revenue 4.5xをボトムに横ばい

世界的な新興株安の影響から大きく調整局面に入った国内SaaS銘柄は6月にEV/Revenue平均が4.5xでボトムを打ち、その後横ばいで推移。

ARR100億円を超えての成長持続性が見込まれるマネーフォワードや、成長と利益率を両立させるラクスやプラスアルファコンサルティングが10x水準で評価を得ている。

2023年以降、更なる金利上昇が見込まれる中、利益創出に対する投資家の注目は高まっていくと見られる。

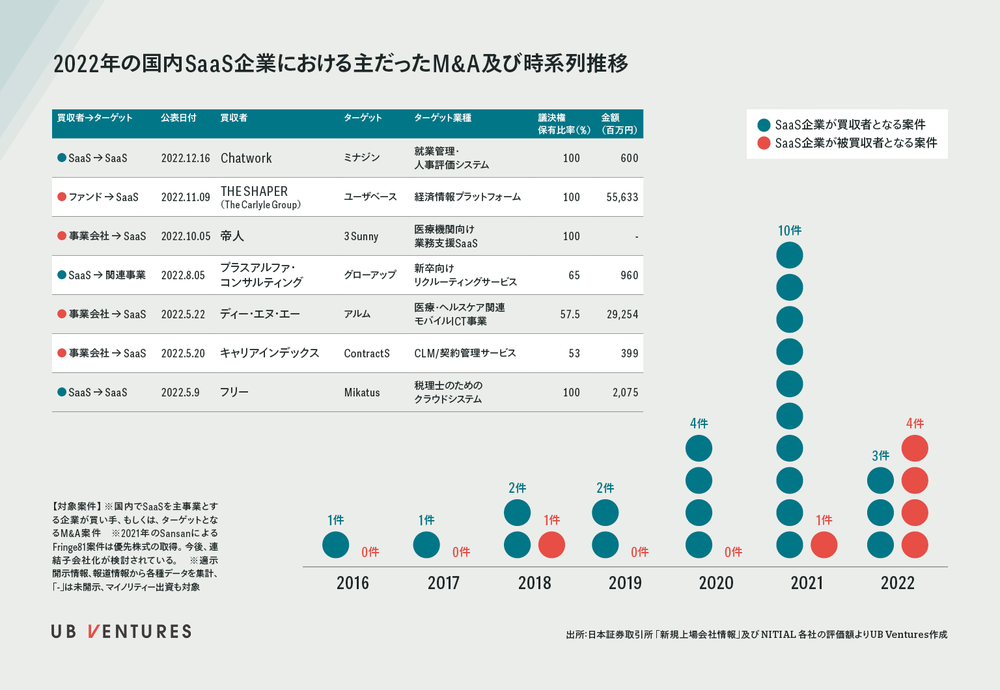

3. M&A: バリュエーション低下により「SaaS企業が買収される」案件が複数発生。IPO以外のグロース手法が増えつつある

2021年まで、拡大を続けるSaaS企業においては、近接領域への買収案件が多く見られた。

2022年では、バリュエーション水準の低下により、「SaaS企業が買われる」動きが増えた。ディー・エヌ・エーは医療・ヘルスケア領域のアルムに対し、292億円を出資し、子会社化。ContractS(旧Holmes)は、東証プライムに上場するキャリアインデックスの連結子会社となるなど事業法人からの買収が目立った。

また、KKRによる弥生の株式取得や、CarlyleによるユーザベースへのTOBなど、サブスクリプションビジネスとの親和性の高いPEファンドによる大型案件投資も見られ、多様なM&Aが発生している。

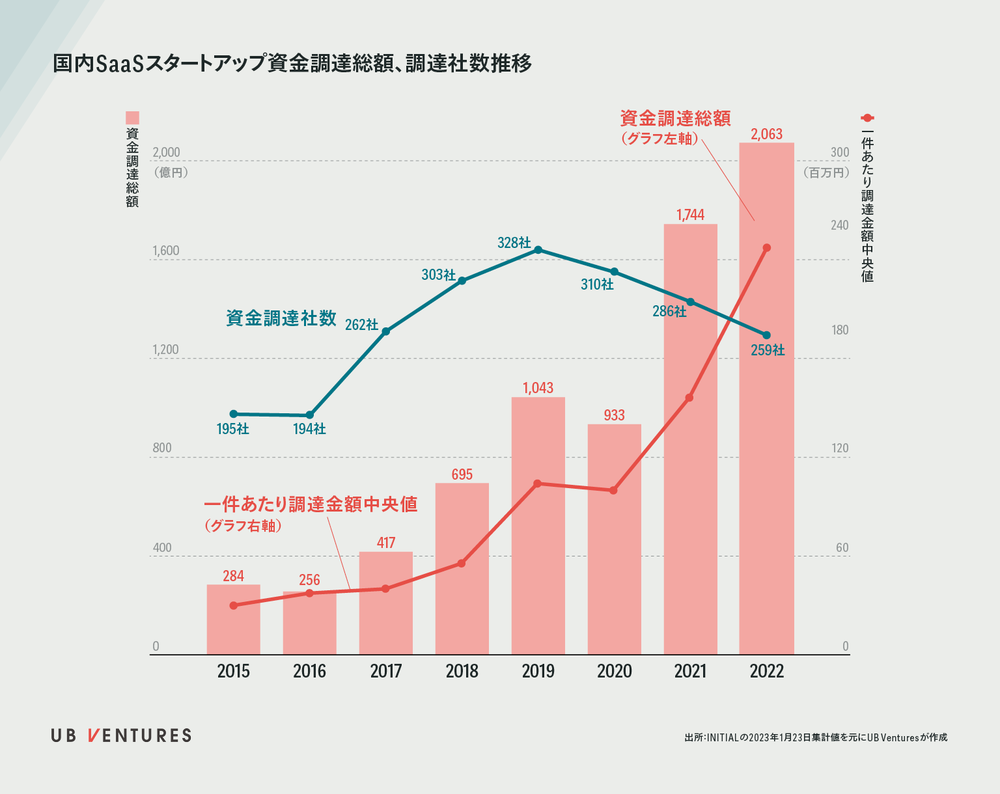

4.スタートアップ資金調達: SaaS領域の成熟化により、調達社数は減少、一件あたりの調達額は上昇

昨年に引き続き、SaaSスタートアップの調達件数は、減少した一方で、一件あたりの調達中央値は2.6億円となり、投資ステージが成熟しつつあることが伺える。

不況下と言われる中でもアルム、LegalOn Technologies(旧LegalForce)、アンドパッドといった企業が2022年に100億円を超える資金調達を行っている。

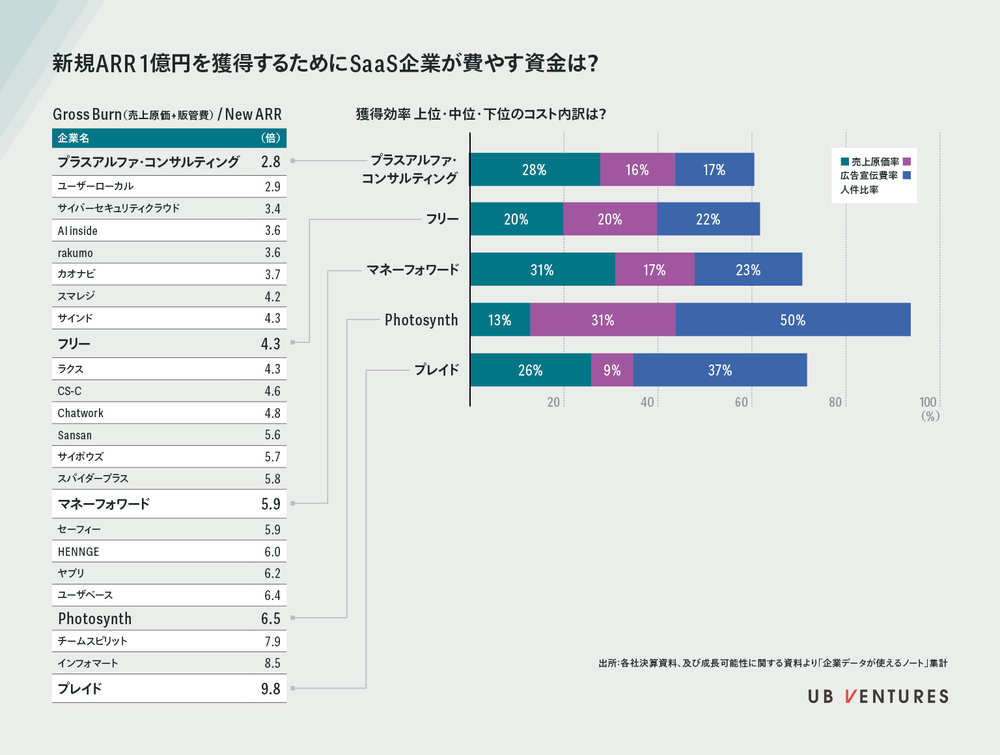

5. ARR 獲得効率:投資家の関心は成長一辺倒から、効率性や収益を伴った成長に移行

2022年に入り、従来の成長指標、利益指標などに加え、SaaS企業の投資効率を重要視する意見が多く見られた。

米国の著名ベンチャーキャピタルはBurnmultple( Net Burn / New ARR)といった資金効率に関する指標の基準感を示すなど、成長企業であっても「規律ある投資」や「筋肉質な成長」が求められている。

国内SaaS企業においても投下費用に対するARRの新規獲得効率に大きな差が見られる。

プラスアルファ・コンサルティング(2.8倍)は、直近ARRが高成長を見せながら、広告宣伝費率や人件費率を10%台に抑え効率的な顧客獲得が出来ている。ARR獲得コストが高いプレイド(9.8倍)やPhotosynth(6.5倍)は、売上高人件費比率が30%を超えるなど先行投資が目立つ。資本市場に不透明感が漂う中、引き続き効率性指標への注目は高い。

– SaaS Insight –

本レポート中では、「SaaS Insight」と題し、2022年に起きたトレンド変化や注目ポイントを挙げている。

SaaSがキャズムを超える中で意識すべき「SaaSの市場性」や「ファイナンス手法の多様化」、「マジョリティ攻略としてのパートナーセールス」など、解像度高く整理している。

6. 国内SaaSの市場性:1製品カテゴリーの市場性を意識し、複数プロダクト展開に早期に取り組む必要性がある

現状、単一SaaSプロダクトの市場上限は160億円~200億円が一定の上限となる。連続的な成長には国内の市場性を意識した上で、第二、第三のプロダクト投下やFintech、マーケットプレイスなどの近接領域に展開できるかが問われる。

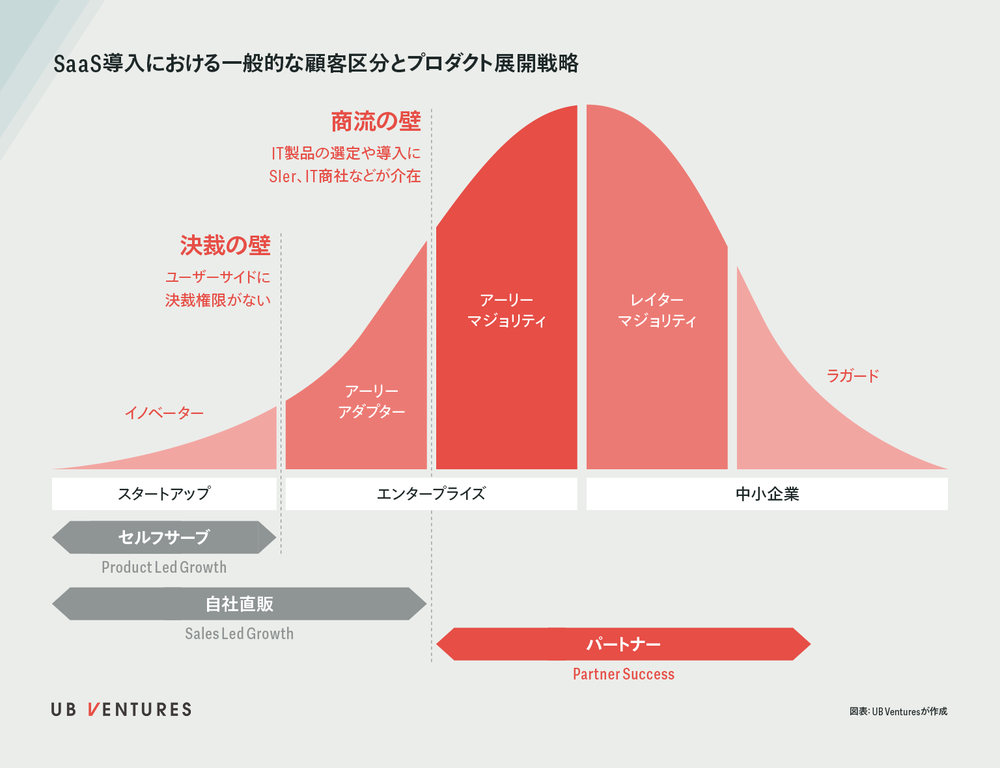

7. PLG: PLGプロダクトは日本特有のキャズムをいかに超えるか

Slackやzoomの登場以降、製品がバイラルに広まっていくPLG型のプロダクトが台頭し、多くのユーザー体験が生まれた。

一方で、日本ではユーザー自らが製品の選定、決済までを完結できる企業はスタートアップなどを中心とするイノベーター層に留まる。

アーリーアダプターとなるエンタープライズ企業に対しては、決裁や商流が複雑となるため、営業部隊による直接営業の必要性が生じる。

またマジョリティ層である企業の多くは、従来よりSIerやIT商社、OA機器販売会社にITインフラの構築を頼ってきた経緯があり、これらの企業とパートナーアライアンスを組むことで導入が可能となる。

依然としてPLGによるSaaS展開手法は、多くのユーザーに広がる拡張性、スピードの面で有効性が高い。

その上で、日本独自の商流を理解し、販売体制を整えることが「日本版PLG」攻略の鍵となる。

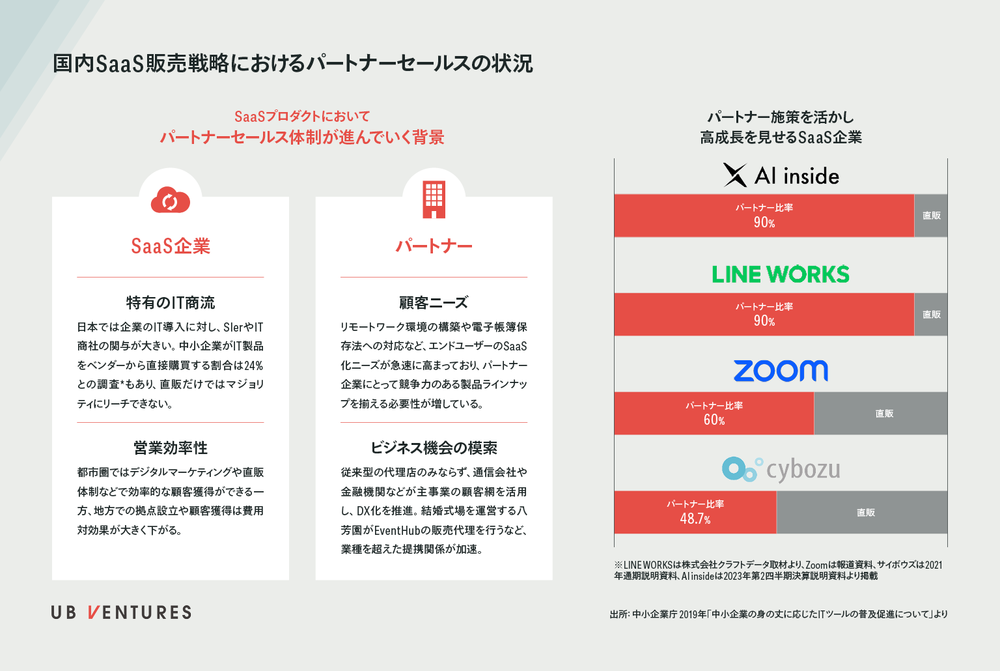

8. パートナー戦略: SaaSの対象顧客がマジョリティ層に移っていく中、上場SaaS企業の8割がパートナープログラムを設定

「SaaS以前」のソフトウェア販売においては、IT商社、OA商社、SIerといった企業が広く販路を持ち、サーバ、ネットワーク構築、保守サービスなどを提供してきた。

これらIT関連ビジネスを本業とするパートナーは、全国的に販路を築いているケースも多く、地方に拠点を持たないSaaS企業にとって強力な販売チャネルとなり得る。

また、これまでSaaSとは関わりが薄かった金融機関や携帯キャリア・通信会社など、多くの取引先を持つ主体が顧客のDX支援のためSaaSを取り扱うケースが増えている。

会計事務所や税理士事務所などもfreeeやマネーフォワードのサービスを通じたコンサルティングや販売代理を行っている。

– Vertical SaaS Landscape Updates –

「もはやバーティカルSaaSは小さな市場ではない」そう断言できる象徴的な動きが2022年に加速した。

厳しい調達環境にありながらもANDPADやカケハシなどレイターステージ企業の大型調達を行い、SaaS以外のビジネスへも急ピッチで提供サービスを拡充している。

エンタープライズの基幹システムに食い込むスタートアップも多数見られ、2023年もダイナミックな動きが予想される。

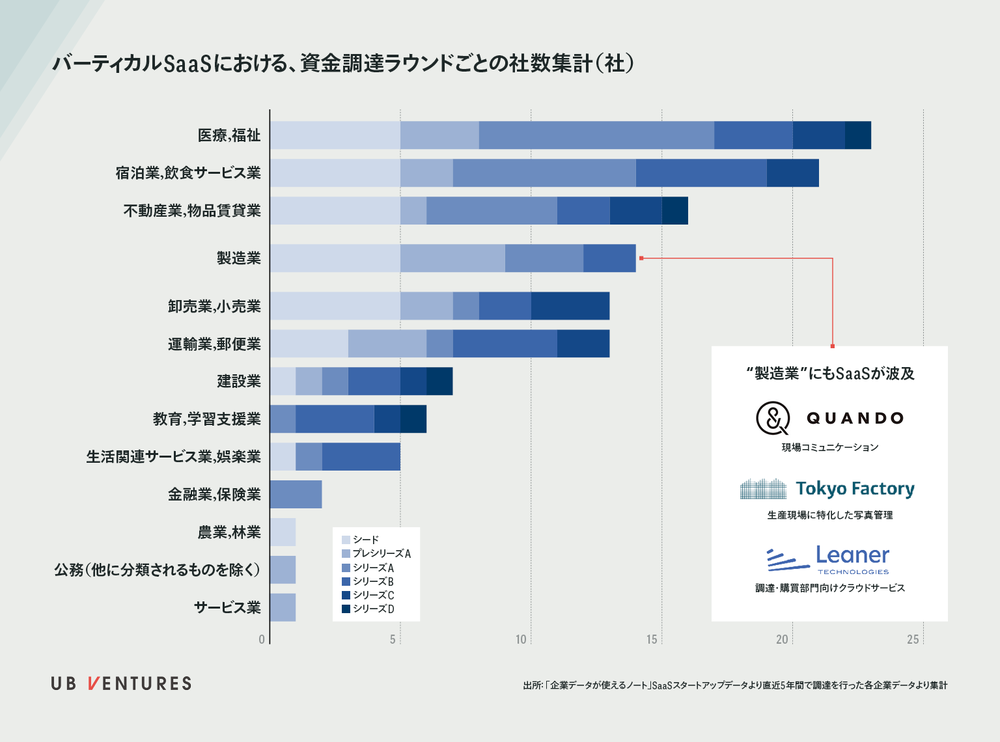

9. バーティカルSaaS資金調達: 資本市場不況の影響を受けづらいアーリーステージを筆頭に各領域に拡大

資本市場不況の影響を比較的受けづらいアーリーステージおいては、2022年も多くの資金調達が行われた。

現時点でのスタートアップ企業数では「医療、福祉」「宿泊業、飲食サービス業」において件数の多さやステージの成熟が見られる。

この1年では、これまで案件が少なかった「製造業」領域の件数が増えるなど、国内産業への波及が見られる。

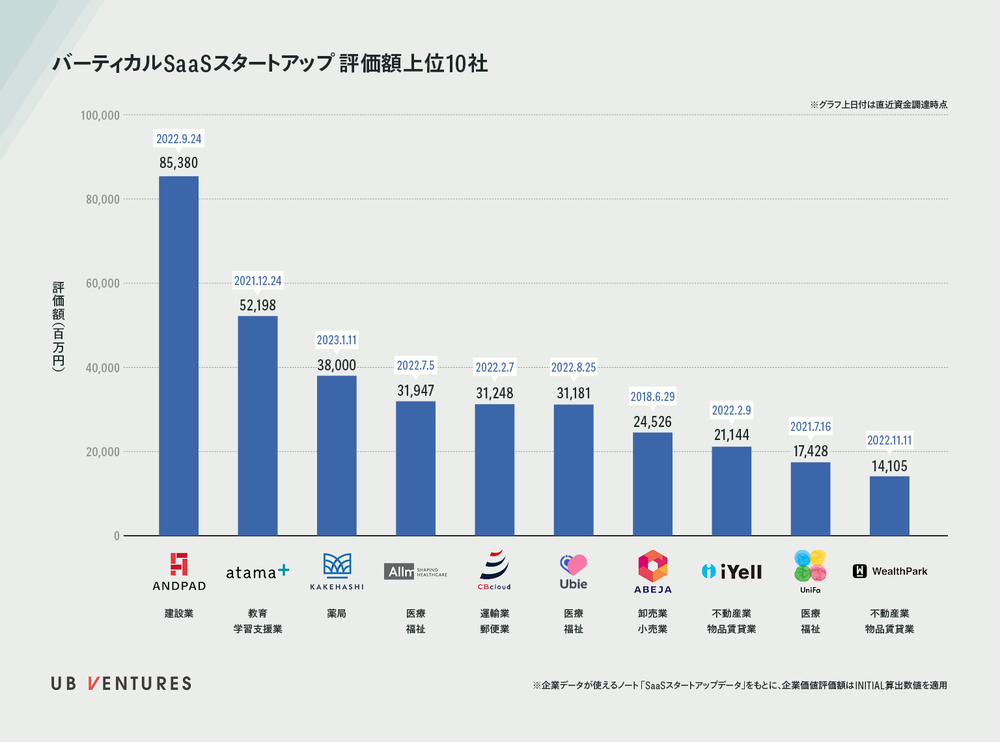

10.バーティカルSaaS資金調達: アンドパッド、カケハシを筆頭に2022年以降も大型調達が進む

SaaSスタートアップの企業価値評価額が一気に下落した、2021年末以降でも大型の調達が見られている。

象徴的な案件は、総額約122億円の資金調達を行ったANDPADのシリーズDラウンドだ。

建設業界全体にサービス範囲を広げる他、海外展開にも資金使途を設定するなど、高成長を背景としたバリュエーションから積極的な投資につなげる循環を維持し続けている。

一方で「想定していた海外クロスオーバー投資家の意欲が減退し、当初の調達シナリオから大幅に修正を余儀なくされた(カケハシ代表取締役CEO 中川氏)」といった声も聞かれており、高成長企業であってもラウンドの組成は一筋縄ではいかない。

2023年、投資家の様子見ムードも漂う中で着実な成長と業界全体に価値提供ができるかが問われていく。

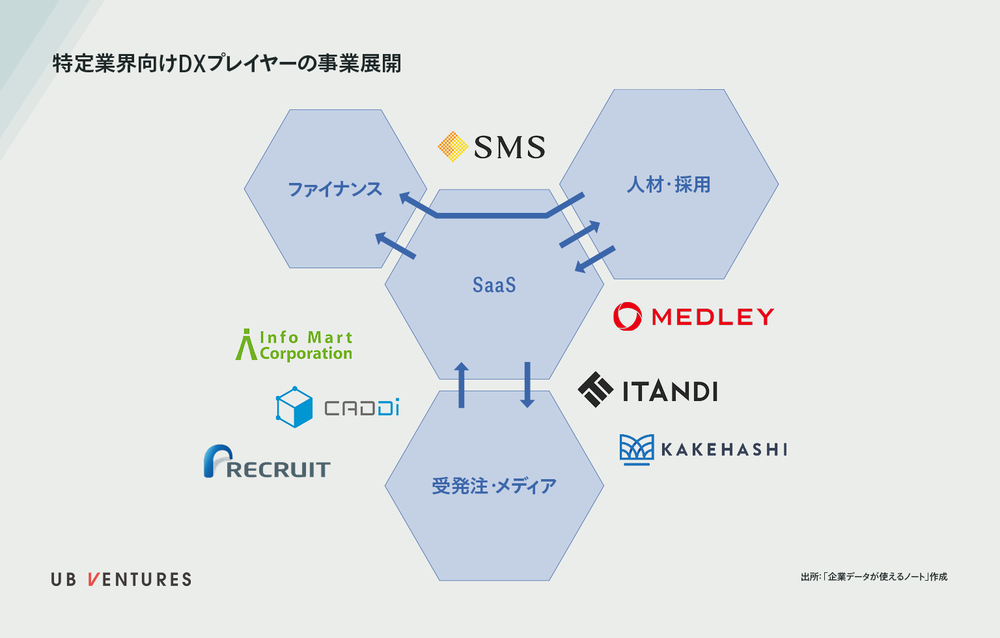

11. バーティカルSaaS グロース手法: 異なるエントリーポイントからプレイヤー間のセグメント染み出しが本格化

SaaS企業が業界への価値提供拡大に伴いSaaS以外の事業に展開していく中で、他業態からSaaSに展開していく事例も増え始めている。

代表的な企業はエス・エム・エスであり、祖業の介護事業所向け人材派遣サービスの拡大後、介護事業所向け管理サービス「カイポケ」は大きなシェアを占めている。

SaaSによる一気通貫での価値提供に加え「ファクタリング」といったファイナンス分野でも収益を伸ばしている。

特定業界においてDXの中心プレイヤーとなるためには、Must haveとなるプロダクト提供やユーザーデータの獲得が出来るかが肝となる。

今後も各プロダクト領域の浸食が進む中でバーティカルSaaSは発展をしていく。

– SaaS meets Industrial IoT –

「IoT( Internet of Things)」は、いま、私たちが最も認識をアップデートしなければいけないコンセプトの一つだ。

この言葉が日本で一般に注目された2015年当時は、エアコンや冷蔵庫といった電化製品がインターネットにつながることで、消費者の生活がより便利になるといったBtoC文脈での理解がなされていた。それから、7年が経過した現在では「IoT」といったワードを目にする機会は少なくなり、過ぎ去った“バズワード”と見られる向きもあるかも知れない。

国内の産業においては非IT業種であっても、従来の「モノ売り」や「売切り」型のビジネスモデルからの脱却、サブスクリプションモデルへの転換が急務となっており、機器や設備などから得られるデータ活用が成長戦略の命運を別ける状況を迎えている。

このような流れの中で特に産業分野における「SaaS×IoT」の可能性に着目したい。

12. Why Indutrial IoT:2023年は複合要因の変化により、産業でのIoT導入・実用化が転換点を迎えつつあるタイミング

なぜ、産業向けIoTに「今」着目すべきか。

それは、企業や社会を取り巻く環境変化に大きな変化が同時多発的に起こっていることが引き金となり、急成長市場が生まれつつあるからだ。

SDGsトレンドやCO2排出削減に伴う環境データの可視化といった「政治的要因」、製造業におけるサービス化への転換といった「経済的要因」、労働力不足や技能伝承など「社会的要因」からIoTに寄せられる期待は大きく、迅速な社会実装が急務となっている。そして、産業用IoTの成長を広めるための技術的な要因が普及を後押ししている。

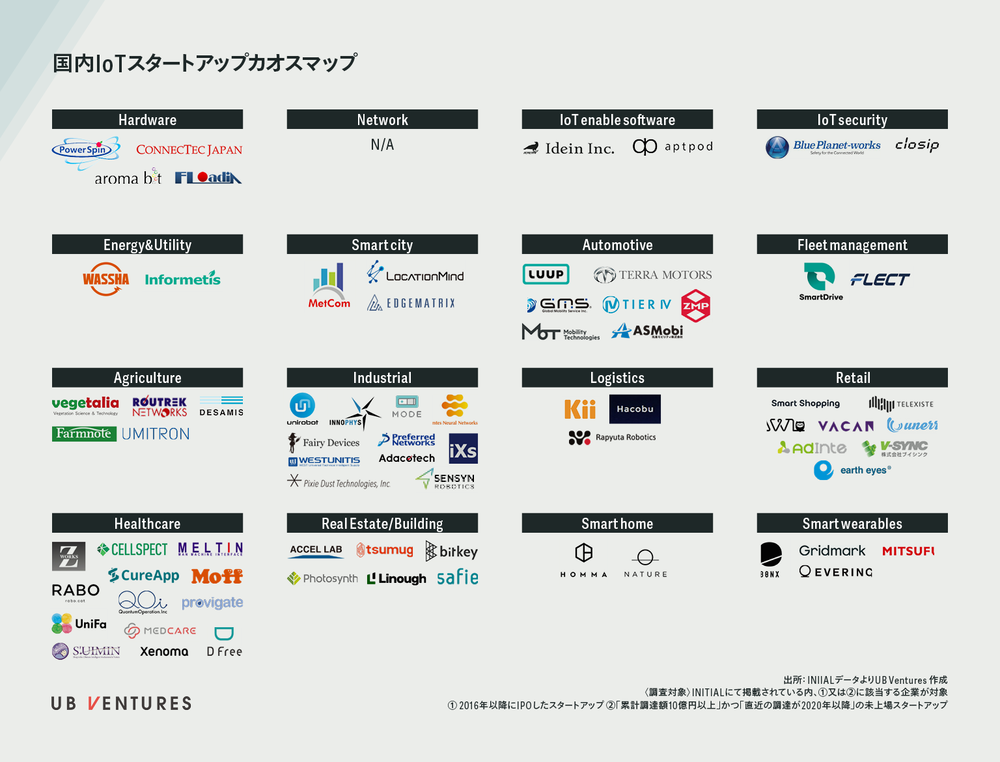

13. Industrial IoT カオスマップ:国内IoTスタートアップの状況は?

①Industrial領域

「インダストリー4.0」の潮流が進む中、IoTソリューションの活用が進んでいる。企業はIoT機器を用いて生産現場の大量のデータを取得・解析し、例えば異常検知などの予測の精度を上げて効率化を図る動きが盛んに。

②Healthcare領域

ウェアラブルデバイスやIoT測定機器等によって生理学的データを取得し、介護支援・予防医療に役立てるソリューションに取り組む企業が多数存在。

③Smart home領域

自宅機器のネット接続により利用者の個人データ収集が加速することから、セキュリティ面の重要性も認識されつつあるが、経産省から「IoT セキュリティ・セーフティ・フレームワーク」で指針も示されたことで、現時点ではプレイヤーが限定的だが、今後、当該領域に取り組む企業の増加が見込まれる。

④Logistric領域

物流の効率化や情報活用が事業の競争力を左右するため、IoT機器の活用によりピッキング・配送の最適化が期待されている。例えばHacobuはIoT技術を駆使して、配送車両管理の最適化や流通資材モニタリングへの取り組みを行っている。

⑤ハードウェア(MCU・チップ・センサー)

ネットワーク等の基礎技術・研究が必要な領域には、有力なスタートアップは多くない。その一因として、開発資金を支えられる存在が国内に少ないことが考えられる。

フルレポート(無償)のダウンロード及びディスクレーマー

下記のフォームをご提出いただくことで、フルレポート(32ページ)をダウンロードできます。

お預かりした個人情報の取扱いについて、次のように管理し保護に努めてまいります。この先続行することで下記に同意したものとします。

【個人情報の収集・利用・提供について】

お預かりした個人情報は、本レポートの送付、次回以降にリリースする弊社コンテンツのご案内、弊社メールマガジンの配信、弊社主催イベントへのご案内、投資候補企業又はLPの発掘・検討、お問い合わせ対応のために利用させていただきます。

【第三者への提供について】

お預かりした個人情報について、弊社以外の第三者に提供することは、ご本人様の同意がある場合又は法令に基づく場合を除きありません。

【個人情報保護方針】

個人情報取扱い管理の詳細については、以下のリンクを参照してください。

株式会社UB Ventures

全体構成

代表取締役 マネージング・パートナー 岩澤 脩

チーフアナリスト 早船 明夫

執筆

代表取締役 マネージング・パートナー 岩澤 脩

マネージング・パートナー 頼 嘉満

プリンシパル 大鹿 琢也

チーフアナリスト 早船 明夫

編集

シニアアソシエイト 岩下 真也

シニアアソシエイト 真島 里帆

アントレプレナーインレジデンス 前橋卓弥

インターン 鈴木 梨里

デザイン

青松 基(sukku)

取材協力

株式会社SBI新生銀行 ベンチャービジネス部 田中 悠樹氏

パートナーサクセス株式会社 執行役員COO 秋國史裕氏

データ参照元

INITAIL:https://initial.inc/

企業データが使えるノート:https://note.com/_funeo

UB Venturesでは、所属するベンチャーキャピタリスト、スペシャリストによる国内外のスタートアップトレンド、実体験にもとづく実践的なコンテンツを定期的に配信しています。コンテンツに関するご質問やベンチャーキャピタリストへのご相談、取材等のご依頼はCONTACTページからご連絡ください。

UB VenturesのSNSアカウントのフォローはこちらから!

-

SCALING

業界特化型スタートアップの成長戦略:カケハシ中川氏が語るPMFへの道のり

-

TRENDS

なぜスタートアップ×地域金融機関が求められているのか

-

SCALING

【セーフィー】ハードウェア×SaaSビジネスの勝機とは

-

TRENDS

人口減少社会におけるイノベーションレポート

-

PORTFOLIO

最後のSaaS巨大市場HR Techに挑む、PeopleX 橘氏には何が見えているのか

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2023-2024

-

PORTFOLIO

現場のデータ収集がレガシー産業変革のカギ。SoftRoidがソフトとハードの融合で挑む建設現場の2024年問題

-

PORTFOLIO

自分の待遇は本当にフェアか?疑問を解消できるキャリアSNS「WorkCircle」の真価

-

SCALING

事業経験をもつVCが考える「良いバリュー」「悪いバリュー」

-

SCALING

【AI inside】非連続成長志向が生んだパートナー施策の知られざる背景

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2022 ‐ The Key to Industry Transformation ‐

-

TRENDS

Will the next Unicorn Emerge from the Industrial IoT market in Japan?