SaaSスタートアップに必要不可欠な速度とは? – 実践的SaaS KPI活用のすすめ

METRICS「ARPU」「NRR」「Churn Rate」 ──。

これらのSaaS KPIは、何を重視すべきで、どのくらいの水準が適切なのでしょうか。

ここ数年、SaaSビジネスが脚光を浴びることに伴い、KPIそのものを解説するコンテンツは増えてきました。一方で、「なぜその指標を重視すべきか」や「長期的な成長のために達すべき水準」といった本質的な視点については、一般に公開されていることが少ないように見受けられます。

この記事では、UB Venturesが「実際にSaaSスタートアップに投資する際のSaaS KPIに対する考え方」を解説することで、実践的かつ、具体的な指標運用のノウハウをお伝えしていきます。

UB Venturesとは?

私たちUB Venturesは、サブスクリプションビジネスへの投資に特化をしたベンチャーキャピタルです。

2018年のファンド立ち上げ以降、複数のB2B SaaS企業への投資を行っており、起業家への支援を日々行っています。スタートアップへの投資を行う中で、単に資金を提供するだけでなく、ユーザベースグループの持つ、「SaaS起業のナレッジを提供する」ことが、私たちの強みであると考えています。

「 解約率のボラティリティが高い段階で、MRRを追いかけすぎていますね。まずはPMFにフォーカスしていきましょう。」

「成長ペースは速いですが、プロダクトの特性を考慮した売り方を前提にするとARPAが小さすぎます。過去私たちがサービス単価を上げた方法ですが…」

このような自分たちのリアルな事業経験に基づいたアドバイスやサポートを提供しています。

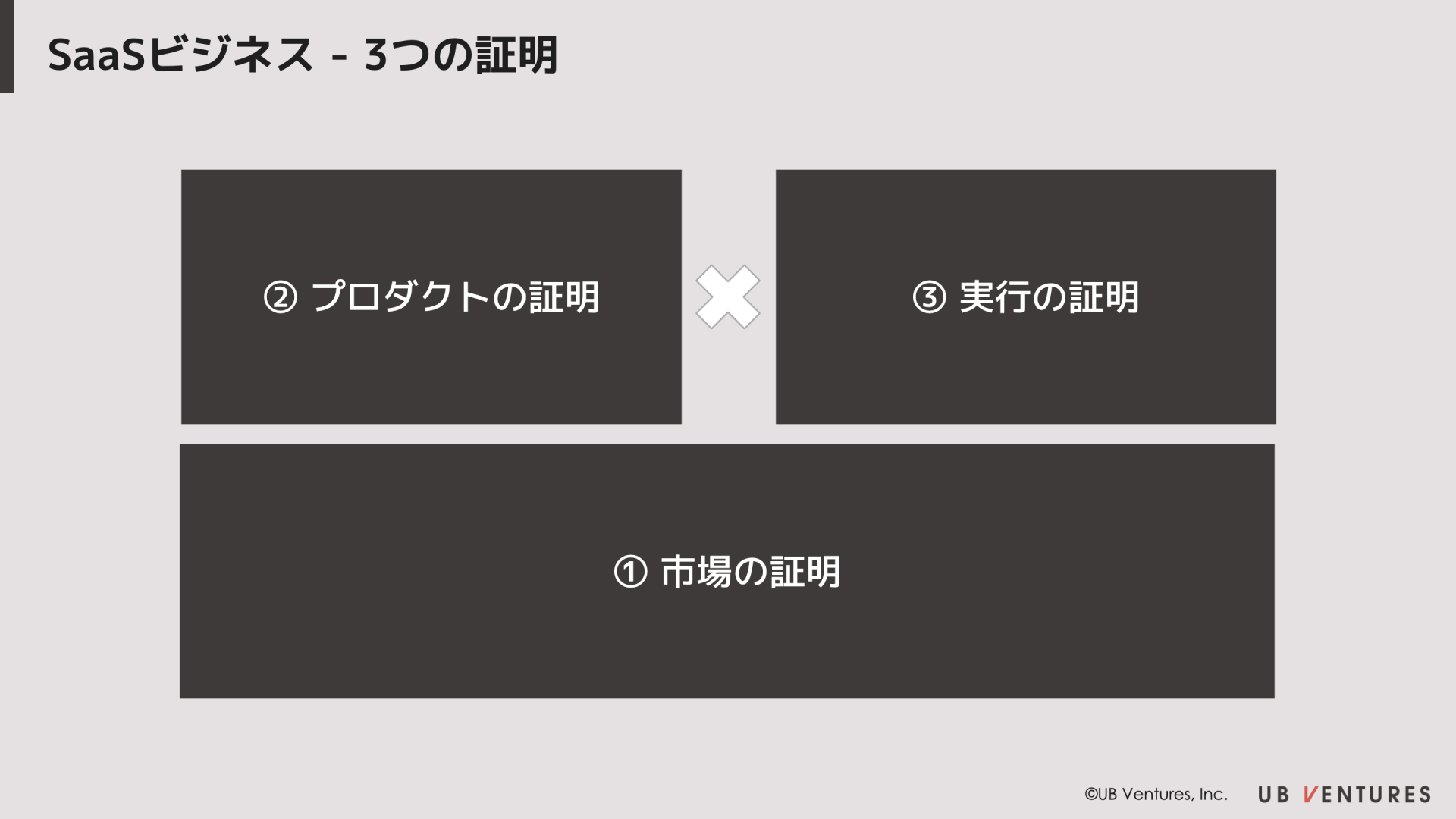

SaaSビジネス「3つの証明」

SaaSビジネス立ち上げ段階において、私たちはトラクションを3要素に分けて成長可能性を測っています。

「①市場」の概念が前提としてあり、「②プロダクト」そして、「③実行」の順に、ビジネスをみていきます。なお、①については、定性的な観点も含まれます。

① 市場の証明(指標:TAM/ユーザーペインの深さ)

– 実際にビジネスとして成立する市場を捉えられているか。

② プロダクトの証明(指標:ARPU/Churn Rate/Gross Margin)

– 問題解決手段として機能しているか。顧客にマストなものとして認識されているか。

③ 実行の証明(指標:MRR Velocity/Net Revenue Retention)

– サービスを必要十分なスピードでデリバリーできているか。

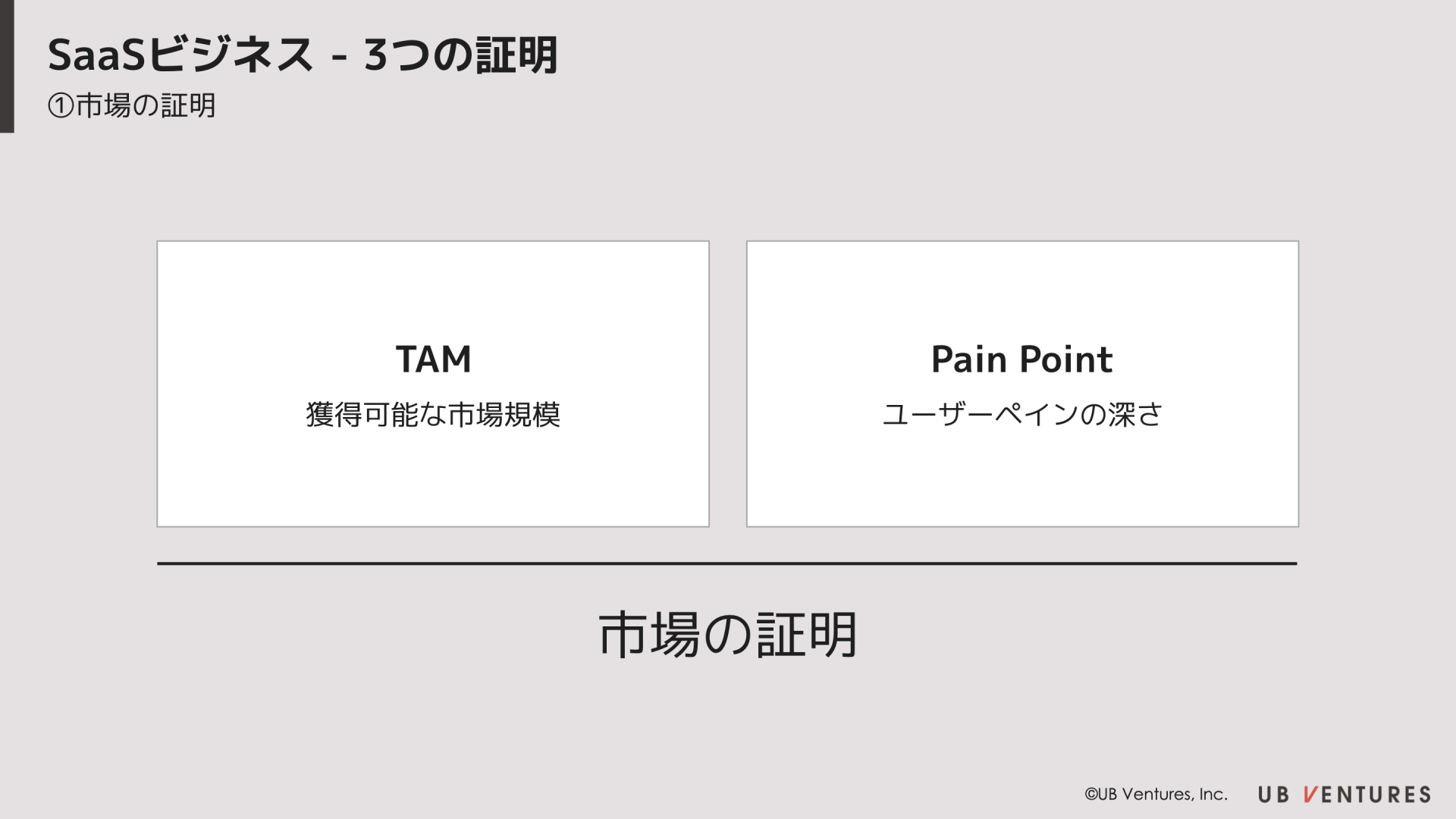

① 市場の証明

「市場の証明」は、SaaSビジネスを考える上での前提です。

ひとえにSaaSと言えども、従来のオンプレミス型ソフトウェアをリプレイスするような「市場が見えている」サービスから、まだ「世に存在しない」サービスまで、様々なアプローチがあります。

確かな市場として成立するかどうかは非常に基本的なことですが、まずは、この前提を先入観なく議論をすることから投資検討が始まります。

■ TAM(Total Accessible Market)

サービスが獲得可能な市場規模です。

経理・会計SaaS市場のように市場が既に存在する場合は、既存のインストール型のソフトウェア導入社数などから、マーケットサイズを見立てます。

一方で、まだマーケットカテゴリーが存在しない場合や、仮設段階といった状況も多くあります。そのような場合には、想定ユーザー数や単価などから一定の仮説を置きます。

TAMは、大きいに越したことはありませんが、実際に取り組むサービスがそのマーケットを取れるかについては、「アプローチ可能な市場を鋭く規定できている」ことが非常に重要です。

その観点で、「ユーザーペインの深さ」にも併せて着目をしていきます。

■ ユーザーペインの深さ

プロダクトで解決したい課題は顧客にとってどれほど負担になっているか。

ビジネスアイディアとして、「Nice to have」ではなく「Must have」であるかを徹底的に確認します。ここでは、必ずしも定量的である必要はありませんが、想定ユーザーが「何となくあったら便利」といったレベルではなく、「絶対に必要」と思えるプロダクトであるかが重要となります。

私たちは、 起業家が取り組む課題が、自身の原体験に基づいているかという点を重視します。

それは、自身が一番の当事者であるため、打ち手に対する具体性や、解決に対する欲求レベルが高いことが多く、誰よりもユーザーペインを理解しているからです。 ユーザベースのメインビジネスであるSPEEDAもまた、創業者のユーザーペインから生まれたプロダクトでした。

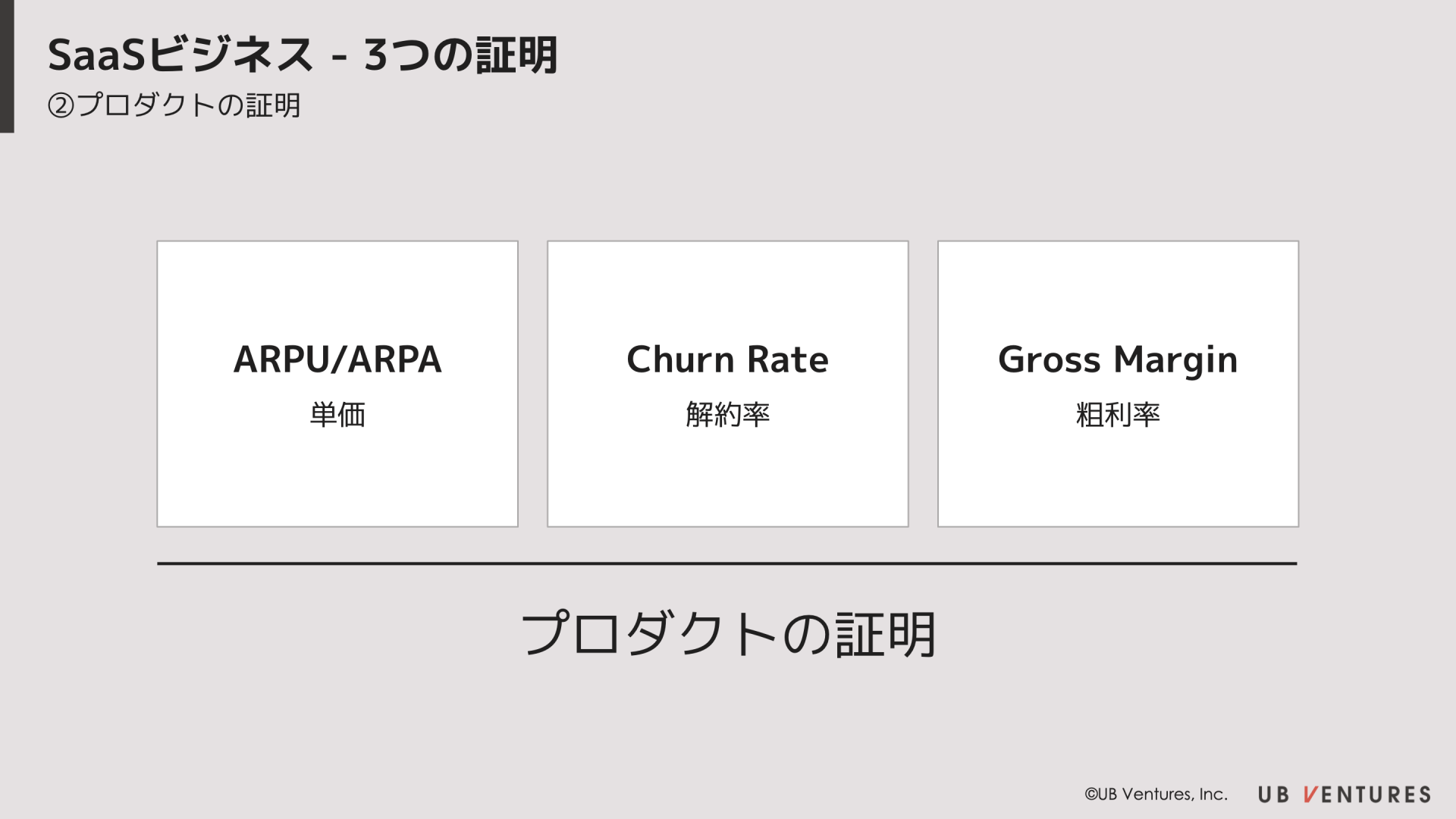

② プロダクトの証明

①で市場性を確認した次の段階では、その課題に対してプロダクトが解決策として適切に機能しているかどうかに焦点を移します。

「プロダクトの証明」では、3つのKPIを重要視します。

■ ARPU/ARPA – 1顧客あたり10万円/月

まずは、サービスの顧客単価であるARPU( Average Revenue Per User )、ないしはARPA(Average Revenue Per Account)です。ARPU×ID数がARPAとなるケースもありますが、ここでは「顧客1社より得られる月額」と理解してください。

ポイントとしては、ARPAは、最低でも月額10万円を超えたいということです。

高機能マーケティングツールのように「1ID×月額10万円」でも、チャットツールのよう「100ID×月額1,000円」でも構いません。後ほど解説をしますが、「サービスインから12か月以内にMRR1,000万円に達する」スピード感が重要であると私たちは考えています。

そのスピード感に合わせた場合、単価であるARPAの設定を「5万円/10万円/15万円」のそれぞれで仮定すると、以下の通りとなります。

- 月額 5万円の場合 ⇒ 初年度より月間25ID獲得が必要

- 月額 10万円の場合 ⇒ 初年度より月間13ID獲得が必要

- 月額 15万円の場合 ⇒ 初年度より月間8ID獲得が必要

営業リソースの少ないスタートアップにおいては、営業担当1、2名といったリソースで月間25IDの獲得を行うことは至難の業です。プロダクトに確信がない中では、料金を安価に設定したくなりますが、成長イメージから逆算して最低限の単価設定を行うことが重要です。

■ Churn Rate – 1%/月次

月次の顧客ベースの解約率は、最も重要な確認ポイントです。Churn Rateは、単なる解約率と捉えずに、「中長期の成長を規定する」数値である認識を持つことが大事です。

私たちが行ったシュミレーションでは、年間の解約率が10%以下(月次1%弱)である場合のみ長期的な成長が達成でき、それ以上の場合は10年程度で成長が頭打ちとなります。

対象顧客により許容できる数値は異なるものの、エンタープライズが対象となり得るSaaSプロダクトにおいては、月次の顧客数ベースで1%以下の水準を目指したいところです。

その数値を大幅に超える解約がある場合は、PMFしているとは言い難く、営業へリソースを投下する前にプロダクトを見直す必要があると考えます。

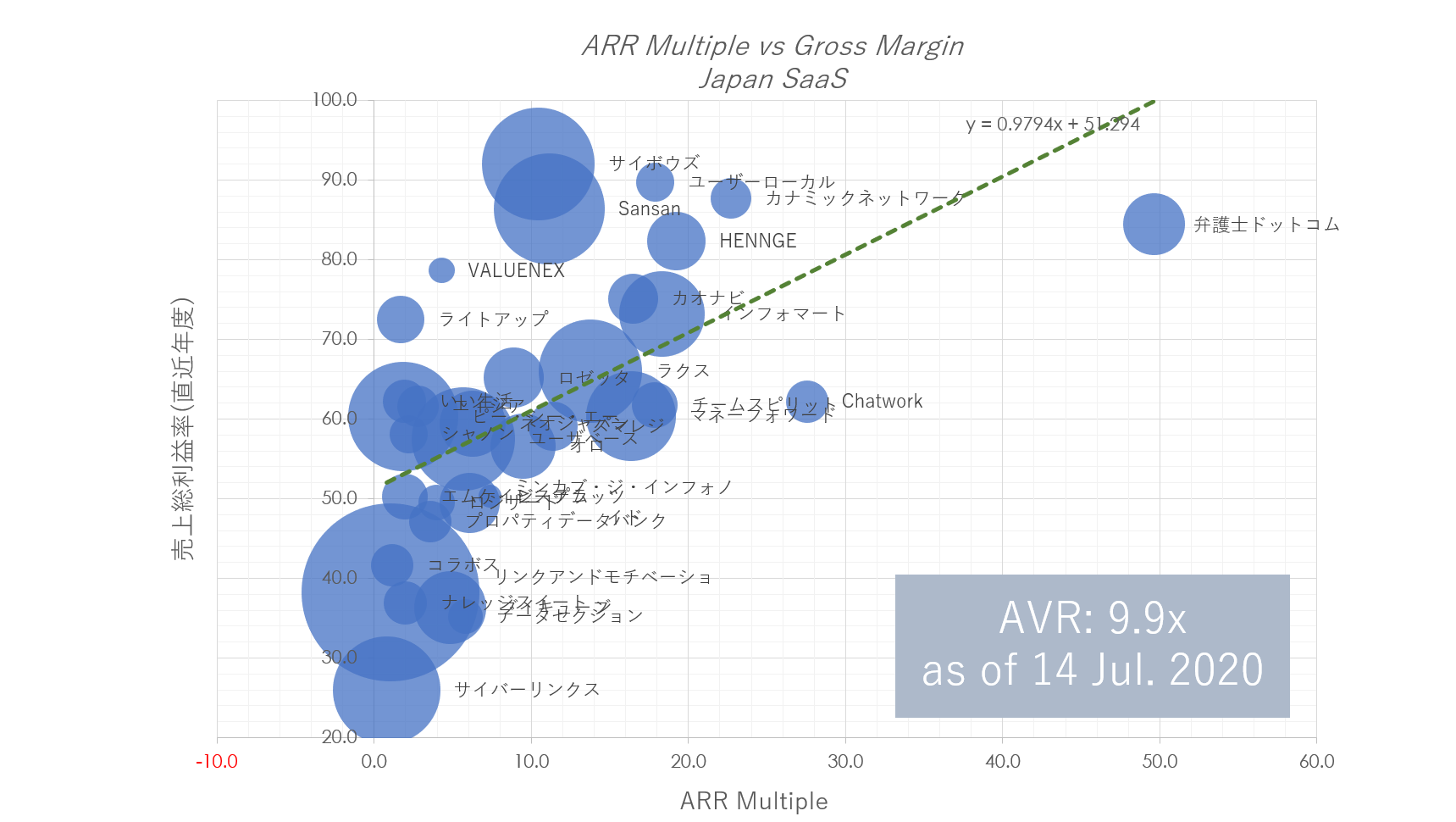

■ Gross Margin – 65%

売上高から売上原価を差し引いた売上総利益(粗利)率です。

SaaSの知見がある方であれば、「粗利率がLTVの構成要素」であることから、高い粗利率を目指したいことはご理解を頂けるかと思います。「LTV=ARPU×粗利率/解約率」については、こちらの記事で詳しく解説しております。

>>【考察】LTV(ライフタイムバリュー)から考える、CSリソースと解約率

通常、SaaS企業においては、カスタマーサポート、カスタマーサクセスといった部門費用は、売上原価として計上されます。

カスタマーサクセスによって、サービス定着を図ることは、SaaSにおけるセオリーとなりつつありますが、人的なリソース投下を拡大することは、粗利率の低下によるLTV減少といったトレードオフともなります。

国内上場SaaS企業において、ARRマルチプルが10倍を超える企業は、いずれも粗利率が65%を超えています。プロダクトの完成度が高ければ、人的リソース投下が少なく済むことからLTVが向上し、ひいては企業価値評価につながっていることがわかります。

③実行の証明

市場性が見込まれ、プロダクトへの信頼が確認できると、最後にスケールに向けての「実行」へのコミットメントを確認します。

「実行の証明」では、2つのKPIを重要視します。

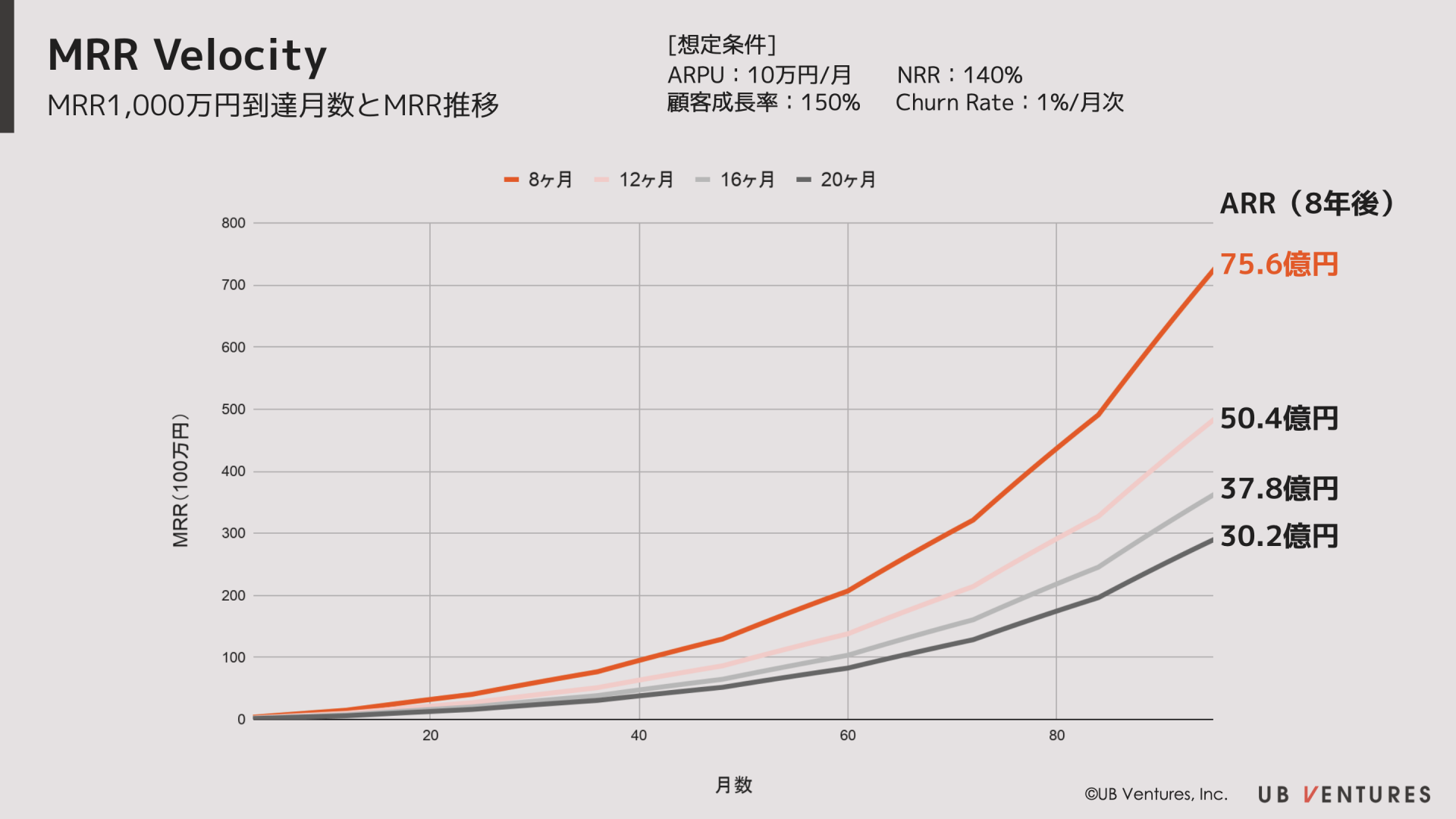

■ MRR Velocity – 12ヶ月

MRR Velocity = サービスインからMRR1,000万円までの月数

* サービスイン

月次の行動KPIを掲げて営業にリソースを確保し始めるタイミング

一般的なSaaS KPIではありませんが、その後の成長を見極める上で、本稿の中でも最も重視する指標です。

飛行機が離陸するための最低速度は240km/hと言われていますが、それと同じように、SaaSスタートアップが浮上するためには、MRR1,000万円までの初速を意識する必要があります。

——では、なぜ速さが重要なのでしょうか?

上図は、想定条件で事業を進めた際の、サービスインからMRR 1,000万円までの到達月数とその後の成長の伸びを表しています。

例えば、 MRR1,000万円に到達するスピードが8ヶ月の場合、8年後のARRは75.6億円になる一方、20ヶ月を要する場合は、2分の1以下の30.2億円となるなど、初速がその後の成長に与える影響が見て取れます。

現在、時価総額1,000億円を超えるようなSaaS企業は、この「8 ヶ月 でMRR1,000万円」の曲線を描くケースが多く見受けられます。

SaaSスタートアップの成長目標として、ARR100億円の達成が意識されることが増えてきましたが、16ヶ月、20ヶ月といった成長ラインでは、その実現が難しいことが直感的に分かるかと思います。

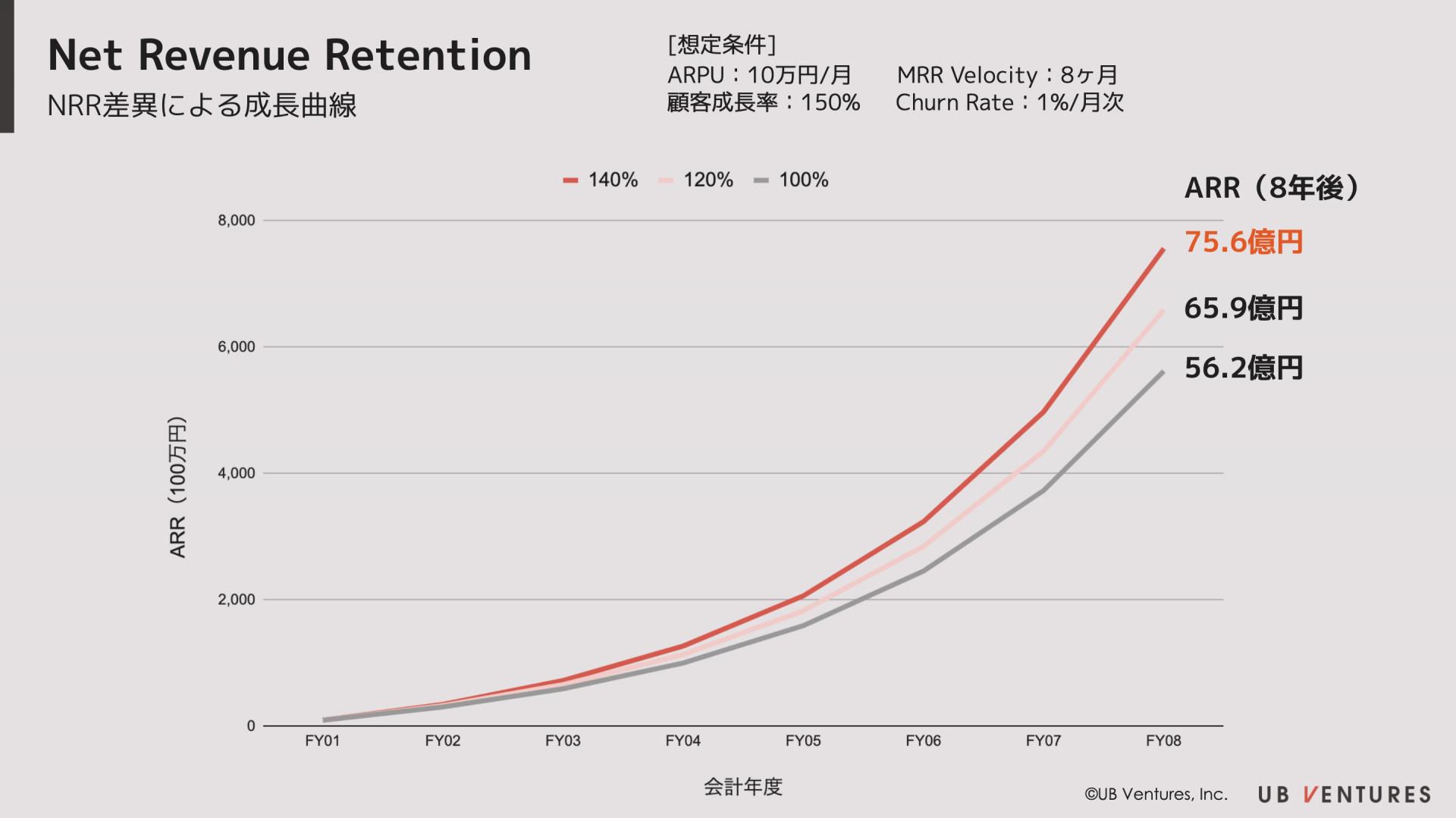

■ Net Revenue Retention – 120%

既存顧客からの売上伸長率です。

当月獲得した顧客の売上が、翌年同月に解約を差し引きどれほど伸びているかを測ります。NRRは解約率を包括した概念で、将来にわたり、複利的に売上高の向上に効いてきます。

MRR Velocityの場合と同一条件(MRR Velocity:8ヶ月)で、NRRのパラメータを調整してみます。

サービス開始後数年間はARRへの寄与額が少ないですが、8年後にはNRRの差によって数億から10数億円の差異を生み出していることが分かります。

現在、上場企業で公表されている優れた企業のNRRは130%程度となっており、長期的な成長を見据えると意識していきたい水準です。

複利効果は長期での成長寄与には欠かず、新規社数を追うだけでなく、既存顧客からのアップセル・クロスセルの仕組みづくりを早期に行える企業は、高い成長が見込めます。

実践的KPI管理のすすめ

いかがでしたでしょうか。

記事中の内容については、あくまで私たちが投資を行う際の見方ではありますが、SaaS企業の「初期成長フェーズ」において、具体的なKPIベースで必要となる数値感のイメージをお持ちいただけたかと思います。

本文中で用いているグラフは、UB Venturesで使用をしているMRR シュミレーションモデルシートより、作成をしています。

MRRがARPUやNRR等と連動し、将来予測の数値算出が可能となりますので、ご興味をお持ちいただける方は、以下よりダウンロードの上ご利用ください。

執筆 : 早船明夫 | UB Ventures チーフ・アナリスト

2020.07.15

UB Venturesでは、所属するベンチャーキャピタリスト、スペシャリストによる国内外のスタートアップトレンド、実体験にもとづく実践的なコンテンツを定期的に配信しています。コンテンツに関するご質問やベンチャーキャピタリストへのご相談、取材等のご依頼はCONTACTページからご連絡ください。

UB VenturesのSNSアカウントのフォローはこちらから!

-

TRENDS

人口減少社会におけるイノベーションレポート

-

PORTFOLIO

最後のSaaS巨大市場HR Techに挑む、PeopleX 橘氏には何が見えているのか

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2023-2024

-

PORTFOLIO

現場のデータ収集がレガシー産業変革のカギ。SoftRoidがソフトとハードの融合で挑む建設現場の2024年問題

-

PORTFOLIO

自分の待遇は本当にフェアか?疑問を解消できるキャリアSNS「WorkCircle」の真価

-

SCALING

事業経験をもつVCが考える「良いバリュー」「悪いバリュー」

-

SCALING

【AI inside】非連続成長志向が生んだパートナー施策の知られざる背景

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2022 ‐ The Key to Industry Transformation ‐

-

TRENDS

Will the next Unicorn Emerge from the Industrial IoT market in Japan?

-

PORTFOLIO

早期のマルチプロダクト化に向けた伴走、アルプの更なる飛躍を支援

-

TRENDS

【巨大市場】次なる国産ユニコーンは産業用IoT分野から出現するのか

-

FUNDING

「事業家による起業家のための100年VC」にこめた思い