本記事は、UB Venturesが発行する、日本およびアジアにおける2021年のSaaS市場の概況やトレンドをまとめた「SaaS Annual Report 2021」のサマリー版になります。

フルレポート(30ページ)は、最下部のフォームよりダウンロードいただけます。

SaaS Annual Reportの刊行にあたり

UB Ventures 代表取締役

マネージング・パートナー 岩澤 脩

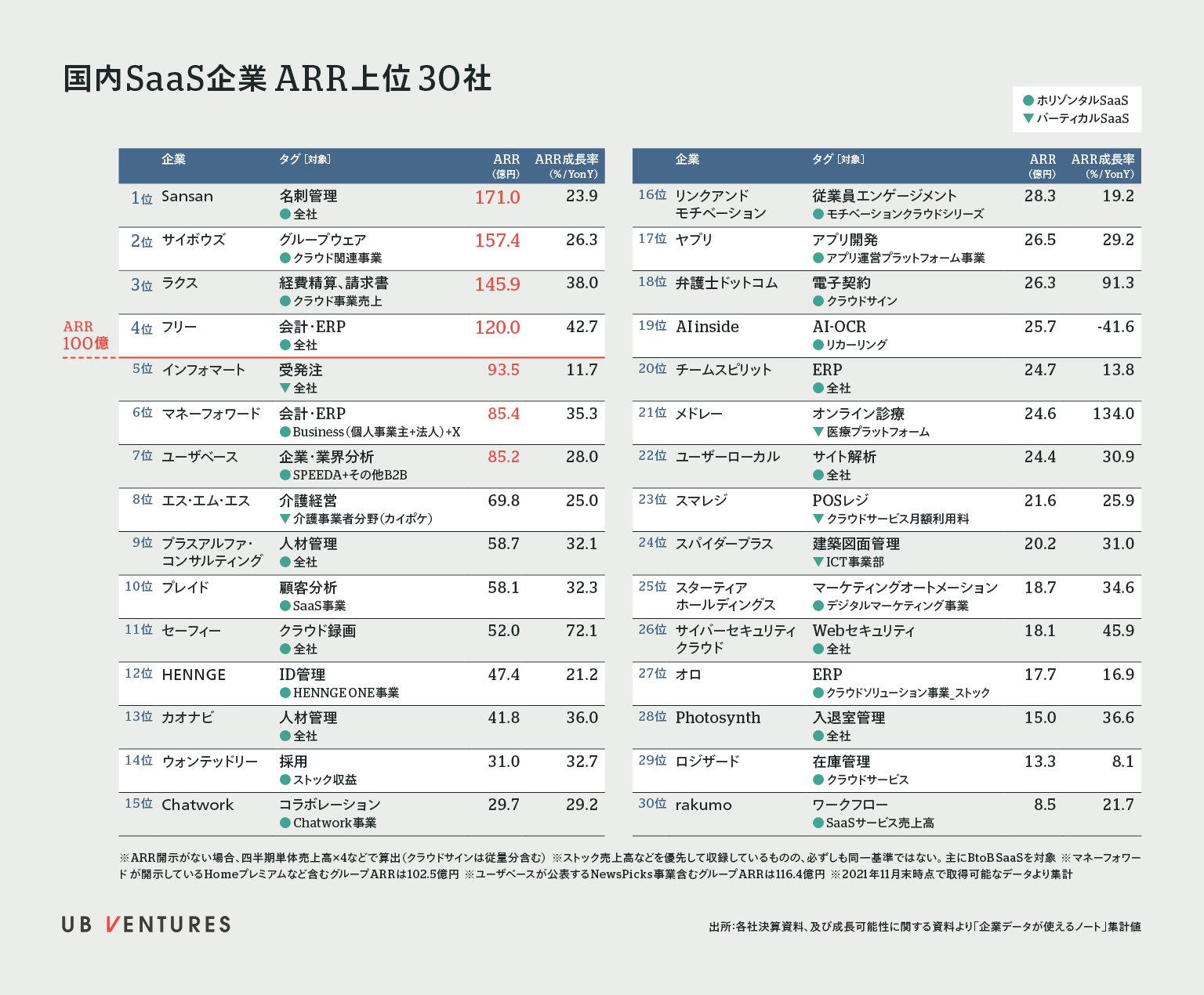

ARR(年間サブスクリプション売上)100億円を超える企業も複数社登場し、上場SaaS企業によるM&A、出資も活発になった2021年。未上場SaaS企業の資金調達額も過去最高の1,465億円に達しました。まさにトレンドから産業に変貌を遂げつつある1年だったといえます。

他方で、上場市場に目を向けると、オーバーヒート気味であった評価は一服し、いよいよ、各社の事業力の真贋が問われる局面へと突入し、SaaS企業の優勝劣敗が加速しつつあります。

バーティカルSaaS、Product-Led Growthなど派生する新トレンドも登場する中、SaaSはこの先、どこに向かうのか?

一過性のトレンドに終わるか、一産業として後世に残るのか。

その分岐点が、まさに今ではないかと思っています。

本レポートは、SaaS市場の最新データをまとめた「Overview」、SaaS事業をつくる上での要諦を記載した「Playbook」、2022年の最新トレンドについて説明する「Trend」、急拡大を見せる隣国中国のSaaS市場を分析した「China SaaS」の4部構成となっています。

精緻なデータと事実からの仮説をもってトレンドを捉え、未来への示唆を見出す。それが私たちUB Venturesのアイデンティティであり使命でもあります。本レポートがSaaSの産業化への一助となることを願い、UB Venturesメンバー一同力を合わせ作成を致しました。本ページではAnuual Reportのサマリー版をお届けします。ぜひ、フルレポートもご覧いただけますと幸いです。

– Overview –

急成長を遂げるSaaSは2021年も様々な動きを見せた。

絶え間なく変化し続ける業界を俯瞰すべく、ARR、Growth Rate、マルチプル、IPO、未上場資金調達、M&Aなど様々な観点の定量的分析をOverviewとしてまとめている。

ここではレポートから厳選したパートを抜粋し、解説を行っていく。

1. ARR:国内SaaSの成長により規模・プレイヤーが急速に拡大

2016年IPOのマネーフォワードを皮切りにSaaS企業の上場が毎年続き、多様なプレイヤーが揃い始めている。SaaSビジネスの成功目安と言われるARR100億円越え企業は複数社に渡り、筆頭のSansanは2022年のARR200億円を射程圏内とするなど国内SaaSは次のステージに移りつつある。

業界横断でサービスを提供するホリゾンタルSaaSに続き、2021年はバーティカルSaaS企業、AI、ハードウェアとの掛け合わせでサービスを展開する企業のIPOも見られ、今後も様々な領域で拡大が続いていくことが見込まれる。

2. マルチプル:SaaSバリュエーションは調整局面に

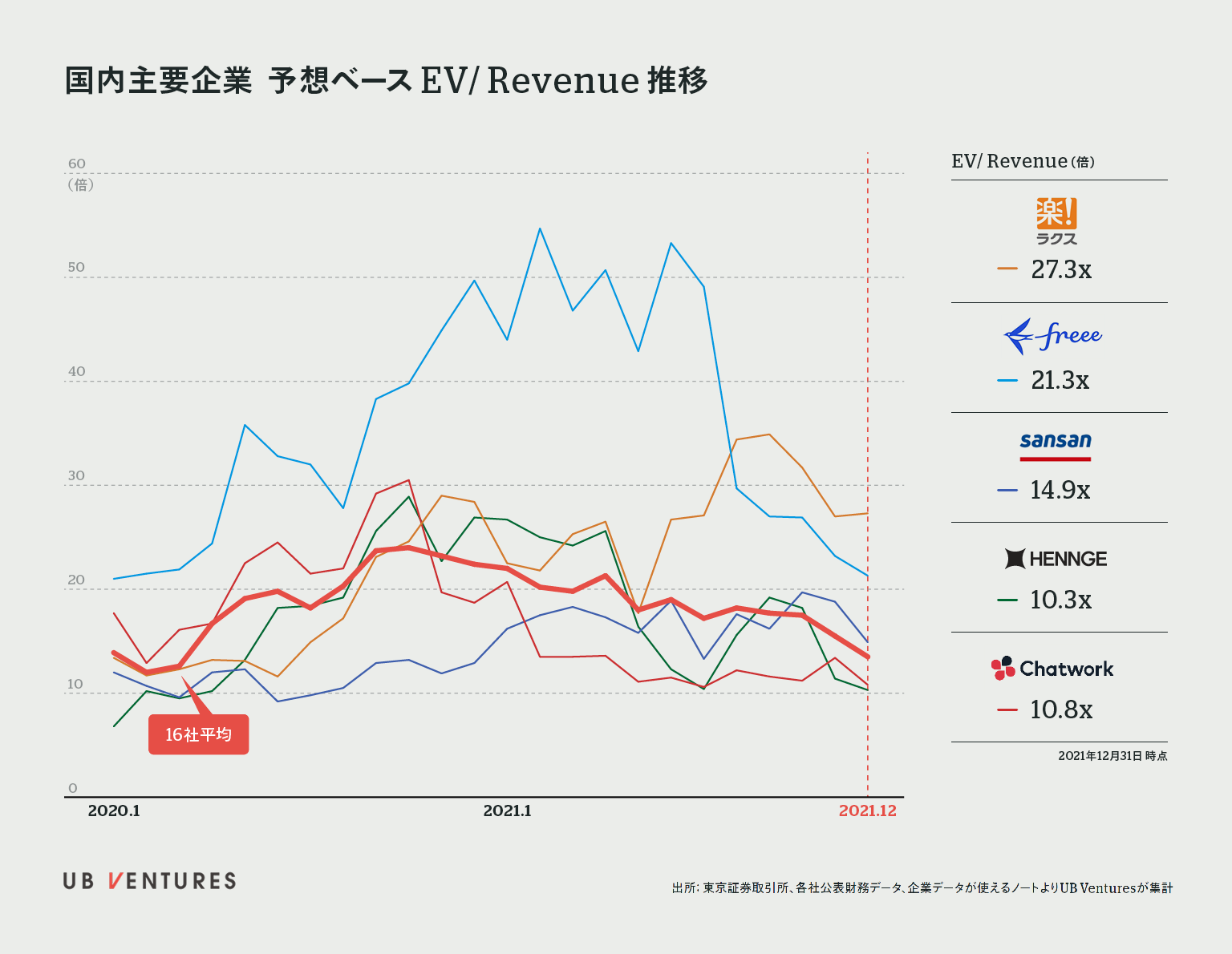

旺盛な資金供給や新型コロナウイルスによるリモートワークへの移行、DX推進による需要の本格化を受け、2020年から2021年にかけてSaaSはEV/Revenueが20倍平均となる高いマルチプル水準が形成された。

2021年からは調整局面に入り評価が二極化を迎えつつある。成長率の高さやTAMの広がりが期待される企業はバリュエーションが維持されやすい一方、低位成長の場合は水準低下が顕著となりつつある。

3. IPO:大型化したSaaS企業IPOと100億円を超える未上場SaaS企業の連続的な誕生

この数年、公開市場においてはSaaS企業が公募時価総額で1,000億円を超える大型のIPOが誕生している。さらにはその予備軍とも言える未上場フェーズにおける企業価値が100億円を超える評価を受けるSaaSスタートアップも連続的に登場し、ベンチャーキャピタルの投資は加熱した。グロースキャピタルやクロスオーバー投資家、プライベートエクイティの資金流入の影響を受けながら、2022年以降も大型のIPOが続いていくと考えられる。

4. 未上場資金調達:資金調達総額は1,465億円に。調達中央値が大幅上昇。

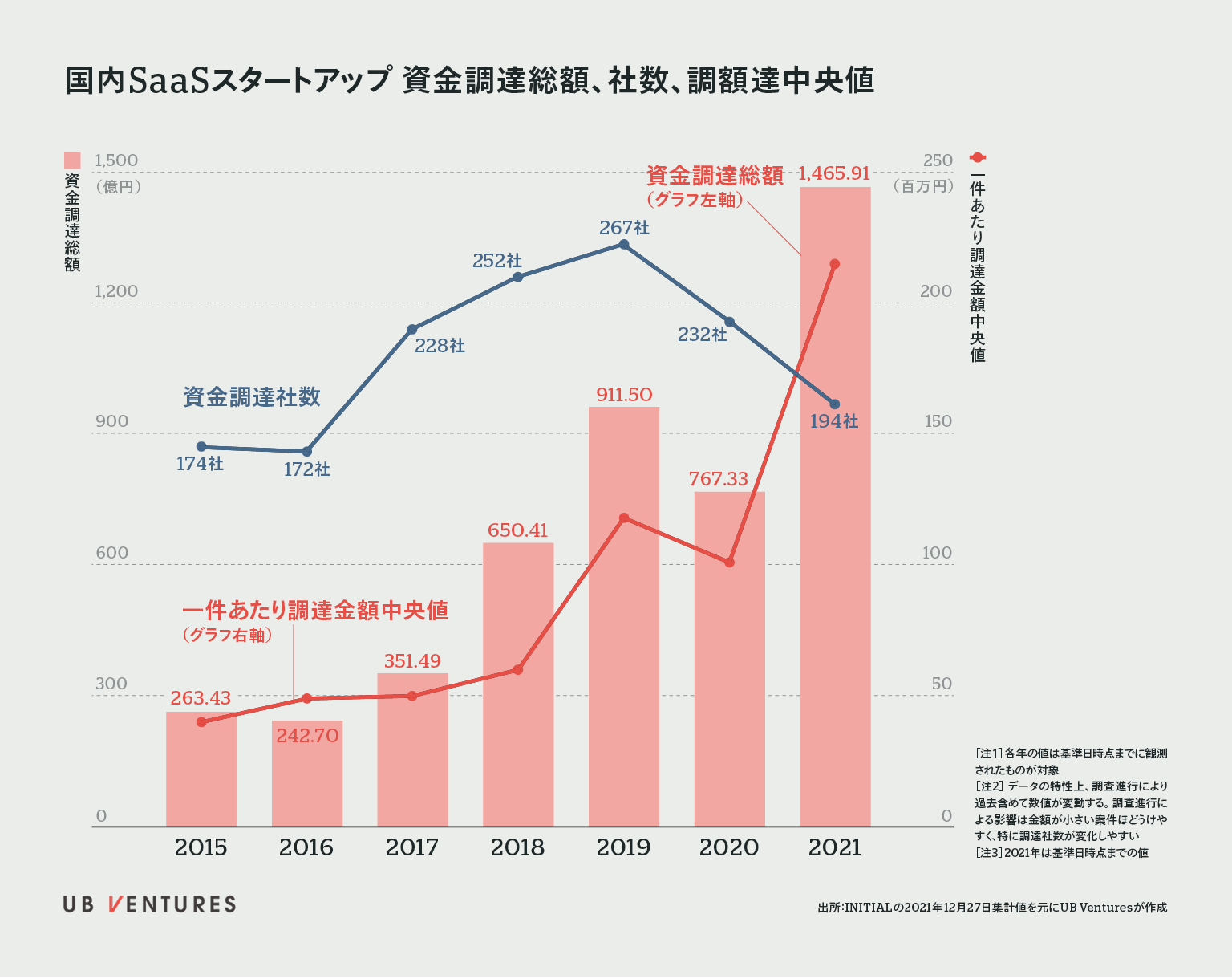

SaaSスタートアップ全体の調達総額は過去最高の1,465億円に達した。

例年のスタートアップ全体の資金調達総額は5,000億円前後であり、全体の30%を占める割合となっている。

1件当たりの調達額は約2億円と調達額の大型化を現す結果となった。調達社数は2019年をピークに2年連続で減少しており、新規参入分野が限定されつつあることや、限られたSaaS企業に資金が集中していることが伺える。

5. M&A:業態の拡大による出資・買収の動きが本格化

国内SaaS企業間におけるM&Aが活発化しつつある。

マネーフォワードやfreeeといった先行企業がM&A使途を含む大型の資金調達を行い、自社製品との補完関係、相乗効果を生む企業への買収に意欲を見せている。これまでのSaaS企業によるM&A状況を振り返ると以下の3パターンに分類することができる。

① プロダクト拡張でTAMを広げる

ex. フリーによるサイトビジット(電子契約NINJA SIGN)の買収

② 既存事業と親和性の高い事業への展開

ex. カケハシ、医薬品二次流通事業を展開するPharmarketの買収

③ 自社業務関連スタートアップへの出資

ex. インフォマートタノム、Deepworkへの出資

今後も大型資金調達やPEファンドの参入、競争環境の激化によりM&Aが増加していくことが予想される。スタートアップエコシステムの観点ではIPOのみに頼らないイグジット機会としてのM&Aが定着する契機となるか、動向を注視したい。

– UB Ventures SaaS Playbook –

本レポート中では、「SaaS Playbook」と題し、プロダクトマーケットフィット後のSaaSスタートアップ投資においてUB Venturesが重要視する「MRR Velocity」「Net Revenue Retention」「Growth Persistence」の指標の解説を行っている。

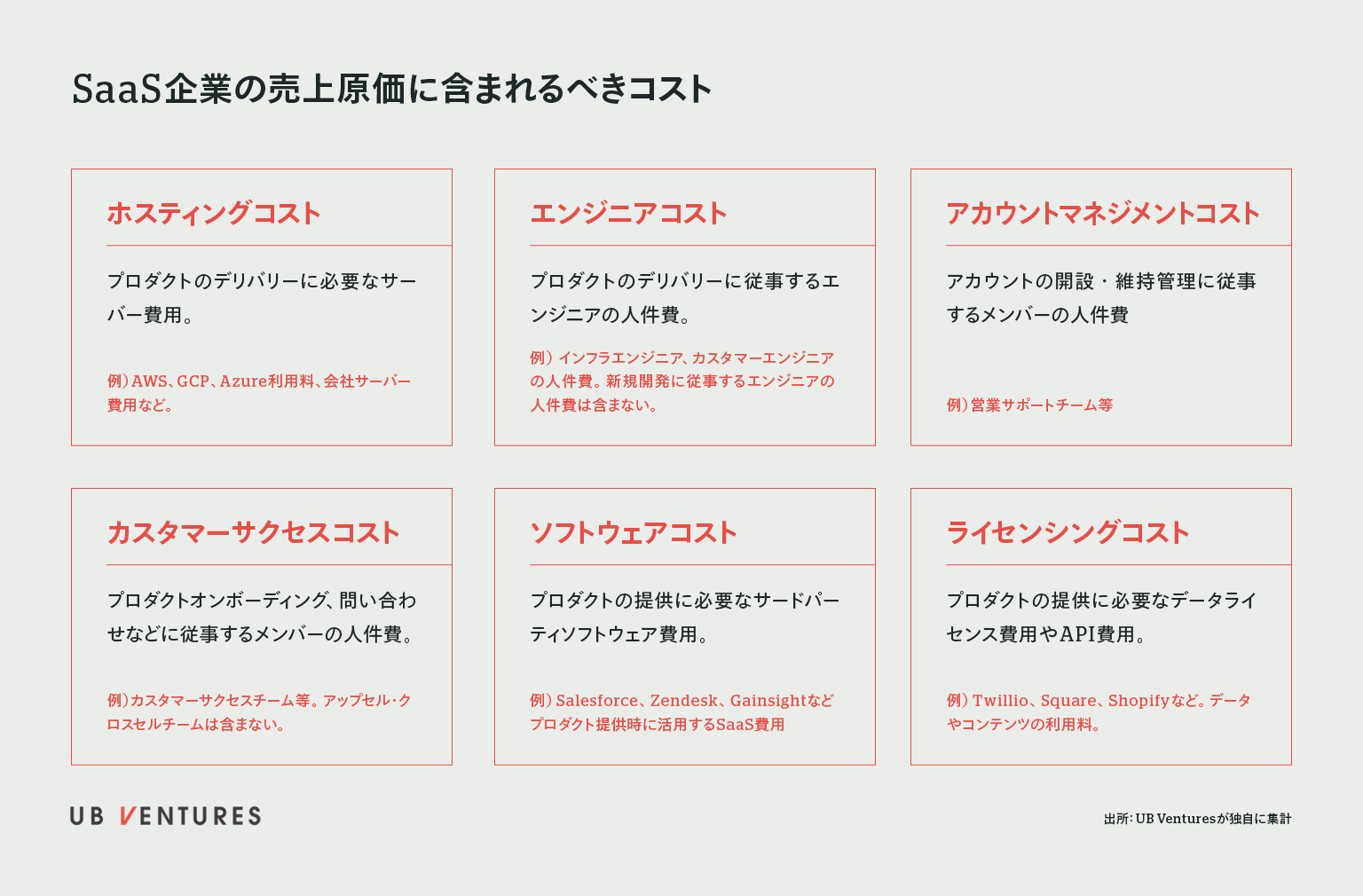

ここでは「SaaS Playbook」の前提となるSaaSビジネスにおける原価費用に対して「売上原価に含まれるべきコスト」を整理した。

6. Gross Margin: 売上高総利益率70%を超えることがSaaSの必要条件

UB Venturesでは優良なSaaSビジネスにおける原価率は70%を超えることが必須である考えている。

一方で、国内の上場SaaS企業の決算開示などにおいてはカスタマサポート、サクセスコストやエンジニアコストなどが一般管理費コストとの切り分けが適切になされておらず、一律の横比較が難しい状況が生じている。ここでは6つのカテゴリーに区分し分類し、原価コストとしての対象を挙げた。

2022年以降は成長率に加え、先行投資による赤字企業においては高い利益率の実現蓋然性に一層の注目が集まると見られる。

費用基準が統一されていくことで建設的な議論につながるよう、UB Venturesではこれらの情報発信に努めていく。

– SaaS Trend 2022 –

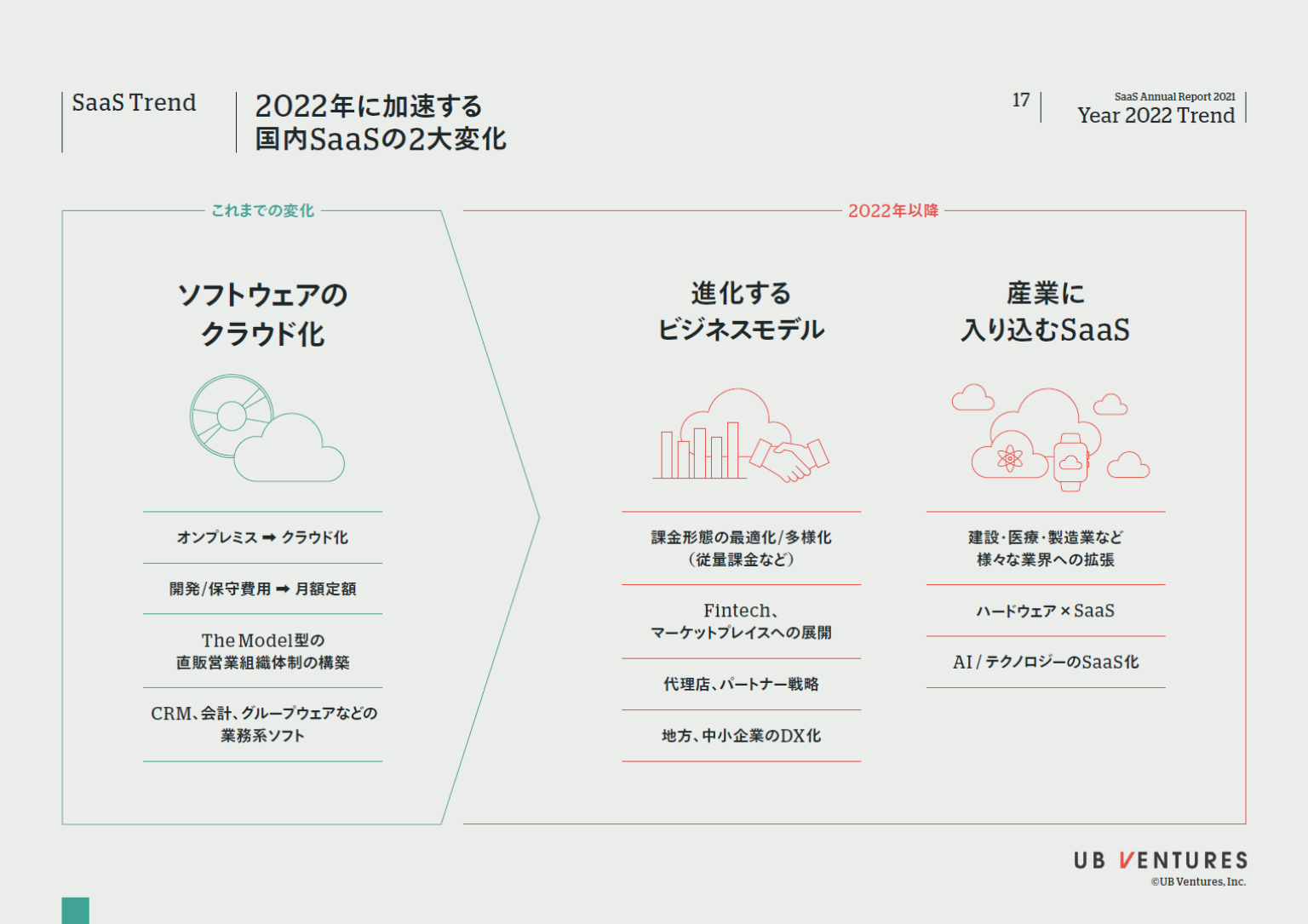

UB Venturesでは2022年の2大トレンドを「進化するビジネスモデル」「産業に入り込むSaaS」と位置付け注目をしている。

その中からレポート中では「Product Led Growth(PLG)」と「Vertical SaaS」に焦点を当てている。

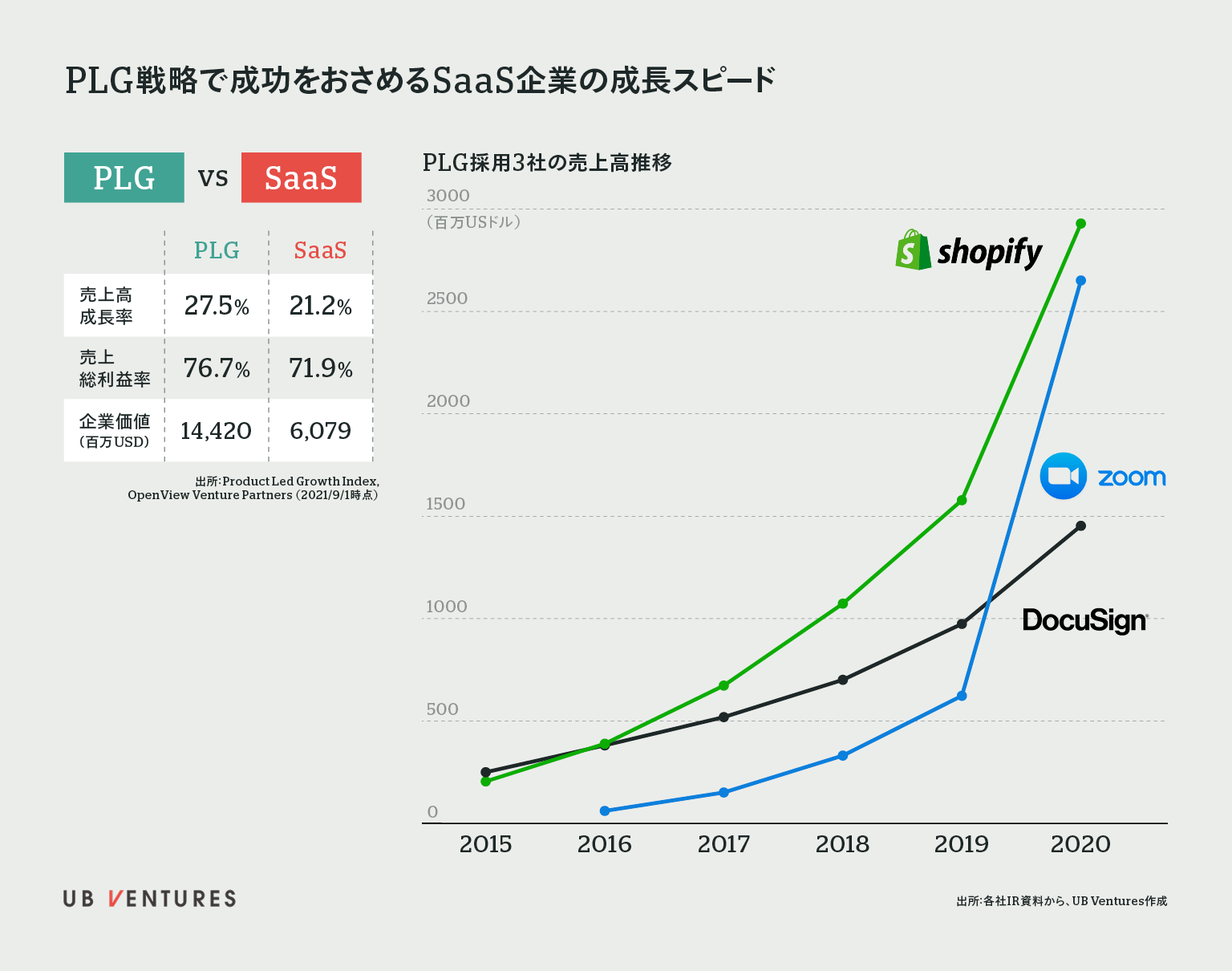

7. PLG: 真のユーザー体験創出企業が成長を加速させる

Zoom、Shopifyなどの海外SaaSプレイヤーは、売上規模が拡大した後も、その成長率が加速している。この強い成長力の背景には、PLG(Product Led Growth)という戦略が存在する。PLGとは、プロダクト価値をユーザーが体験することで、ユーザー自らが購買行動を起こすモデル。実際に、 PLG戦略をとる企業は、成長力、収益性、企業価値において、SaaSの平均値よりも高い結果を残している。

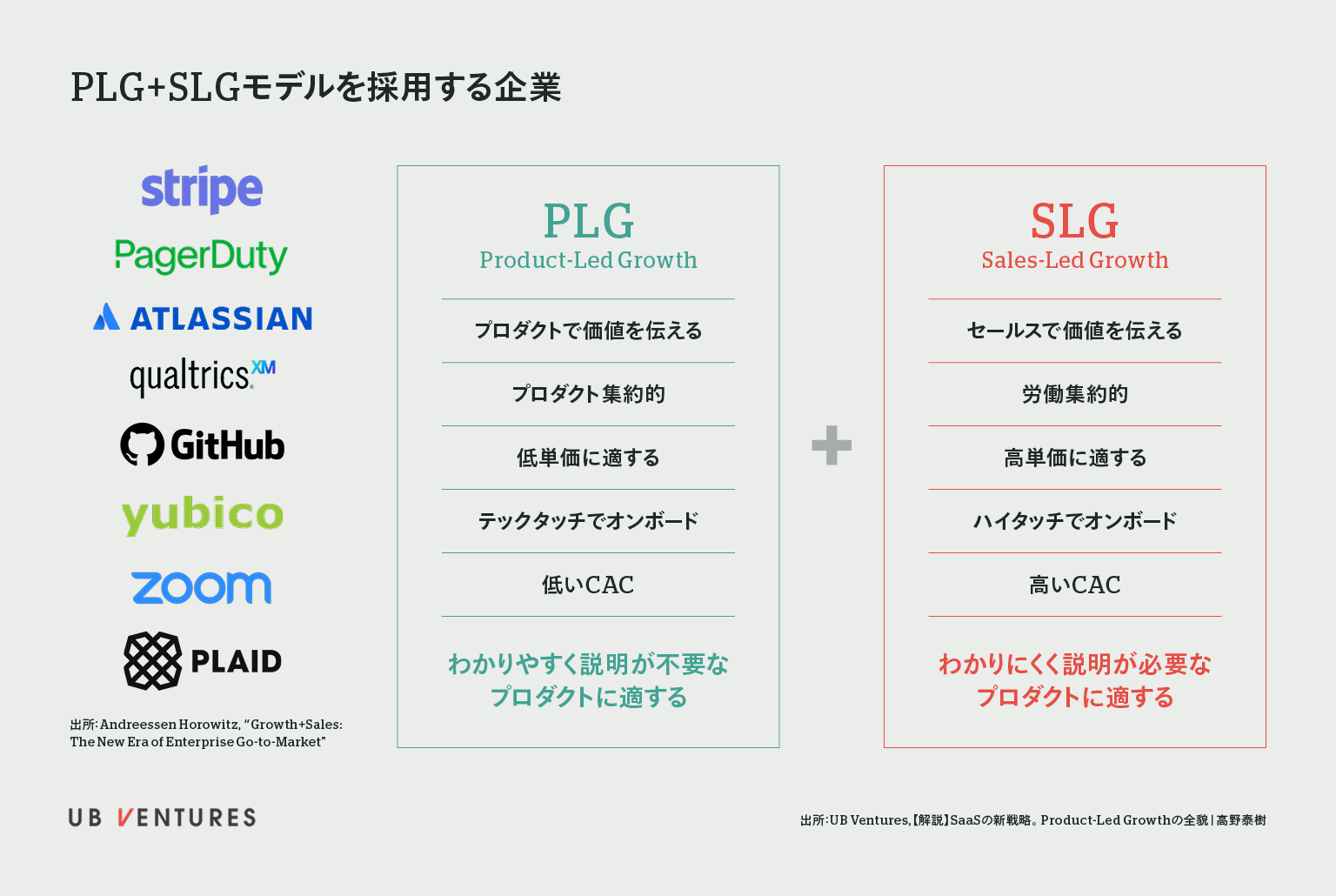

8. PLG&SLG:二元論ではなく、多くの企業がハイブリッドモデルを採用する

SaaS展開の戦略を検討するにあたっては、プロダクト理解の容易さ、顧客基盤の広さ、製品フェーズにより最適な手法を選択する必要がある。自社の置かれた環境に応じてPLGを適用すべきか、SLGが相応しいか都度判断を迫られる。グローバルではPLGを採用した企業であっても、法人契約獲得時にはセールスチームが商談を行うなど、PLG+SLGハイブリッドモデルを採用することが多い。

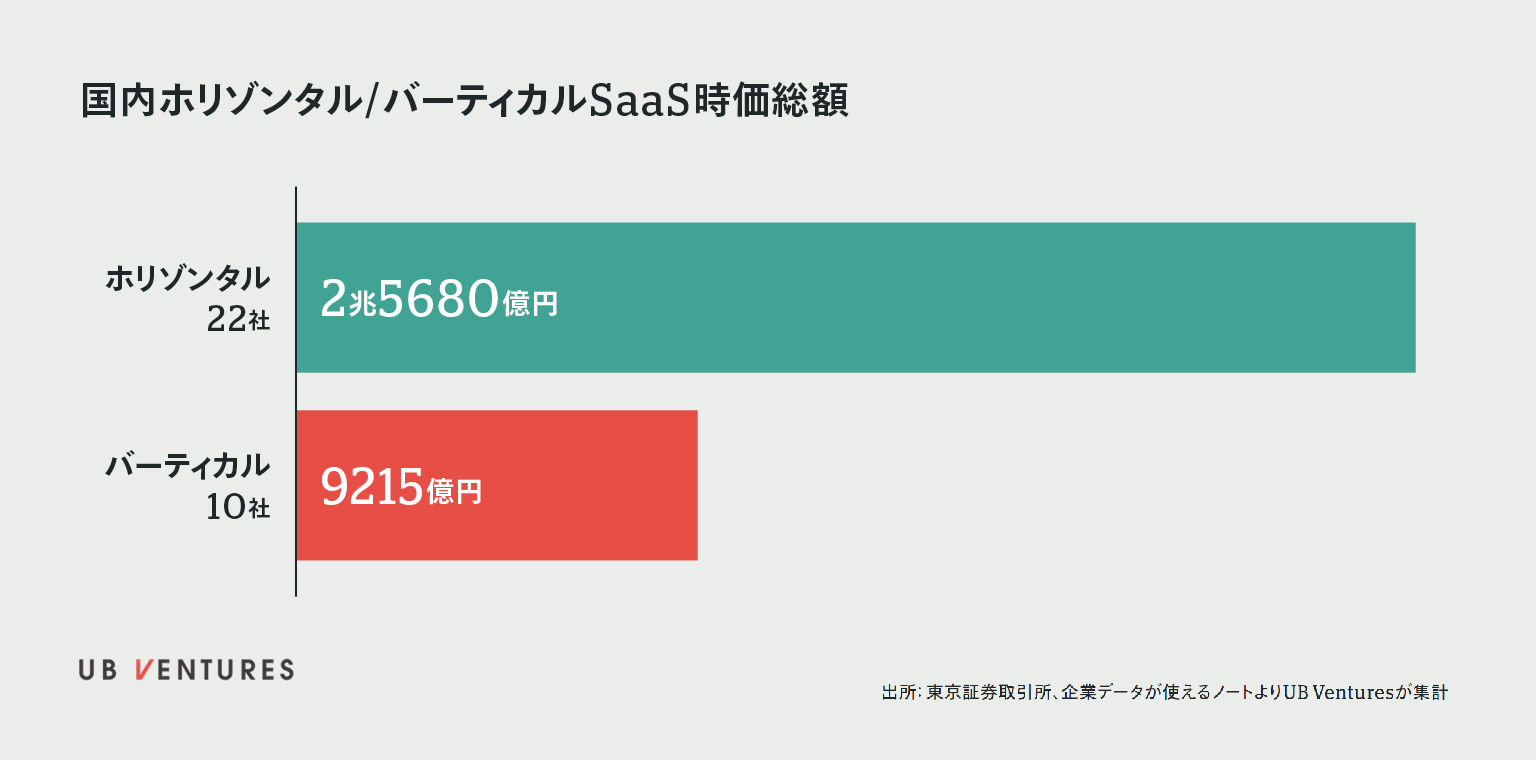

9. 時価総額比較:国内バーティカルSaaSの企業規模はホリゾンタルSaaSの3分の1程度

国内でバーティカルSaaSを主要なビジネスとする企業は10社、時価総額合算は9,000億円弱まで拡大を見せる。

インフォマートなどを筆頭に、スパイダープラスやエネチェンジなど業界特化型のシステムを提供する企業がIPOを迎えている。

2022年以降はバーティカルSaaS企業のIPO数がホリゾンタルを上回る可能性もあり、今までIT化が進んでいなかったレガシー業界においても一層のデジタル化が進んでいくと見られる。

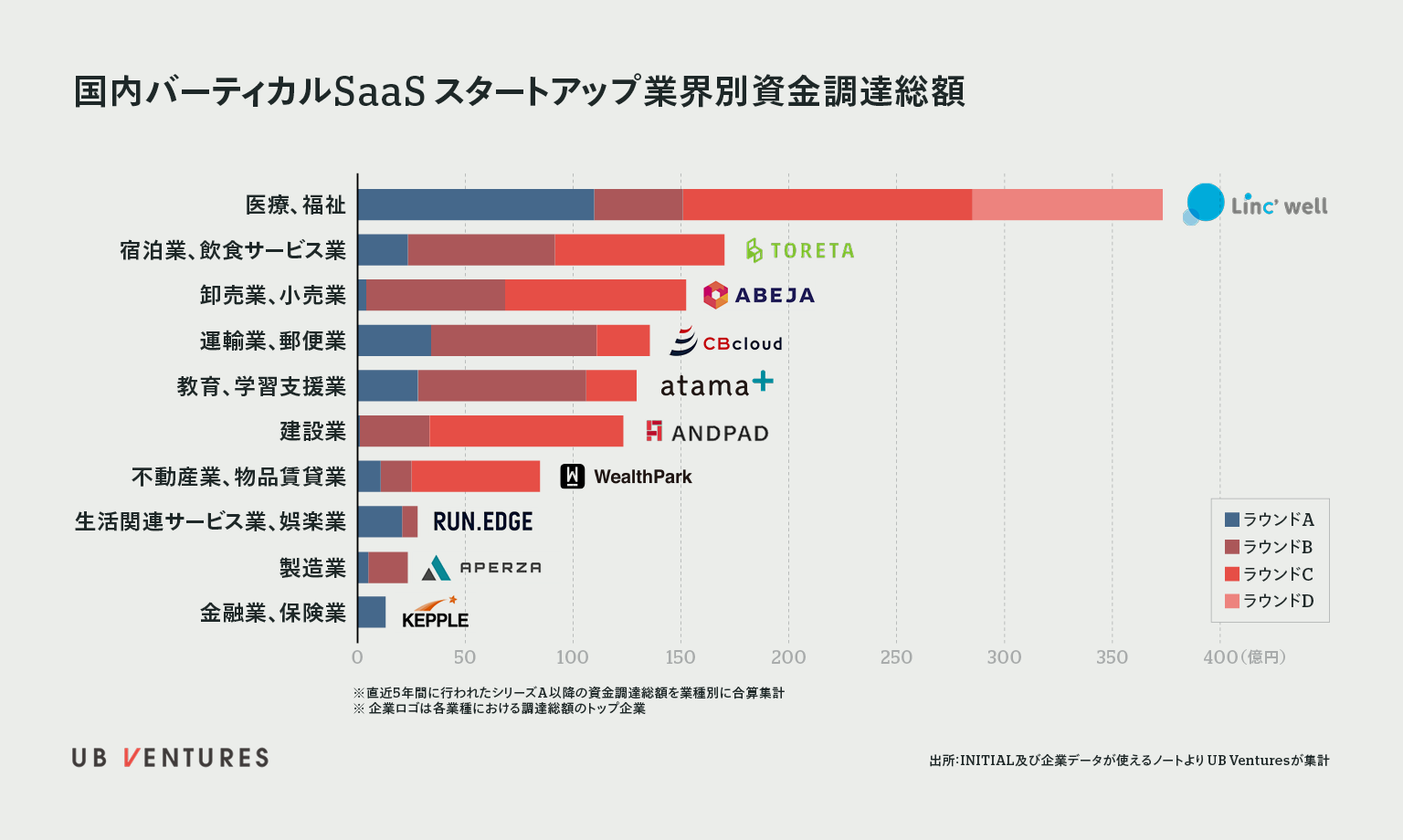

10. バーティカルSaaS-未上場:業界別では「医療、福祉」が最大の調達額

シリーズA以降のラウンド別資金調達総額を業界ごとに合算するとレイターステージに差し掛かり数十億円規模の大型資金調達を行ったLincʼwellやアルム、ユニファなどが牽引する「医療、福祉」業界への投資額が大きい。

「宿泊業、飲食サービス業」「卸売業、小売業」など人材不足を課題とする業界でも大型の投資が進んでいる。

一方でデジタル化の難易度が高い「製造業」などにおいては件数、金額共に少なく、業界によって濃淡が別れる投資状況となっている。

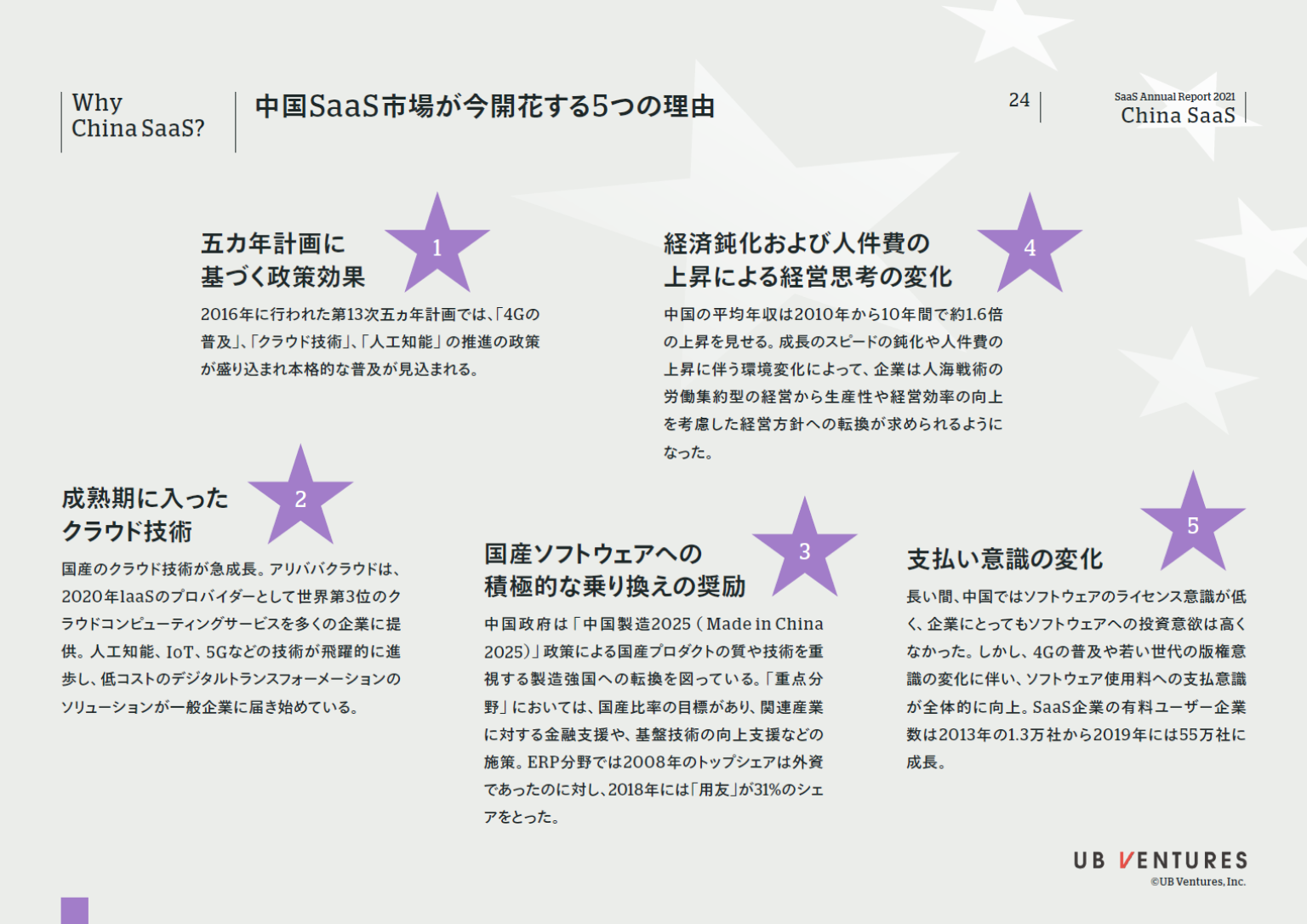

– China SaaS –

UB Venturesは2021年11月より日本と中国での豊富な事業経験と、ベンチャーキャピタルでの投資経験がある頼 嘉満をマネージングパートナーとして迎え、日本に留まらず、アジア・中国スタートアップに関する情報発信を強化している。

レポート中では、中国SaaS市場がまさに発展を遂げようとする背景やポイントをデータを交え、解説している。

China SaaS 中国のSaaS市場黄金期は今まさに始まろうとしている

フルレポート(無償)のダウンロード及びディスクレーマー

下記のフォームをご提出いただくことで、フルレポート(30ページ)をダウンロードできます。

お預かりした個人情報の取扱いについて、次のように管理し保護に努めてまいります。この先続行することで下記に同意したものとします。

【個人情報の収集・利用・提供について】

お預かりした個人情報は、本レポートの送付、次回以降にリリースする弊社コンテンツのご案内、弊社メールマガジンの配信、弊社主催イベントへのご案内、投資候補企業又はLPの発掘・検討、お問い合わせ対応のために利用させていただきます。

【第三者への提供について】

お預かりした個人情報について、弊社以外の第三者に提供することは、ご本人様の同意がある場合又は法令に基づく場合を除きありません。

【個人情報保護方針】

個人情報取扱い管理の詳細については、以下のリンクを参照してください。

株式会社UB Ventures

全体構成

代表取締役 マネージング・パートナー 岩澤 脩

チーフアナリスト 早船 明夫

執筆

代表取締役 マネージング・パートナー 岩澤 脩

マネージング・パートナー 頼 嘉満

プリンシパル 大鹿 琢也

チーフアナリスト 早船 明夫

編集

リサーチャー 西谷 崇毅

デザイン

青松 基(sukku)

制作協力

Jorel Chan

データ参照元

INITAIL:https://initial.inc/

企業データが使えるノート:https://note.com/_funeo

UB Venturesでは、所属するベンチャーキャピタリスト、スペシャリストによる国内外のスタートアップトレンド、実体験にもとづく実践的なコンテンツを定期的に配信しています。コンテンツに関するご質問やベンチャーキャピタリストへのご相談、取材等のご依頼はCONTACTページからご連絡ください。

UB VenturesのSNSアカウントのフォローはこちらから!

-

TRENDS

人口減少社会におけるイノベーションレポート

-

PORTFOLIO

最後のSaaS巨大市場HR Techに挑む、PeopleX 橘氏には何が見えているのか

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2023-2024

-

PORTFOLIO

現場のデータ収集がレガシー産業変革のカギ。SoftRoidがソフトとハードの融合で挑む建設現場の2024年問題

-

PORTFOLIO

自分の待遇は本当にフェアか?疑問を解消できるキャリアSNS「WorkCircle」の真価

-

SCALING

事業経験をもつVCが考える「良いバリュー」「悪いバリュー」

-

SCALING

【AI inside】非連続成長志向が生んだパートナー施策の知られざる背景

-

SCALING

METRICS

TRENDS

SaaS Annual Report 2022 ‐ The Key to Industry Transformation ‐

-

TRENDS

Will the next Unicorn Emerge from the Industrial IoT market in Japan?

-

PORTFOLIO

早期のマルチプロダクト化に向けた伴走、アルプの更なる飛躍を支援

-

TRENDS

【巨大市場】次なる国産ユニコーンは産業用IoT分野から出現するのか

-

FUNDING

「事業家による起業家のための100年VC」にこめた思い